Как заработать на акциях — все способы и примеры. Как зарабатывать на акциях? Советы начинающим инвесторам Как выигрывать на акциях

📌 Андрей Макаров

Приветствуем читателей онлайн-журнала "сайт"! Сегодня я расскажу вам, как можно заработать на акциях, какие способы заработка на рынке ценных бумаг существуют, сколько зарабатывают на покупке и продаже акций.

Прочитав нашу статью от начала и до конца, вы также узнаете:

- как заработать на падении акций;

- какие советы по заработку на акциях дают эксперты;

- какого брокера выбрать для покупки ценных бумаг.

Кроме того, в представленной статье вы найдёте ответы на самые популярные вопросы по данной теме.

О том, как можно зарабатывать на акциях и ценных бумагах, читайте в нашем выпуске

О том, как можно зарабатывать на акциях и ценных бумагах, читайте в нашем выпуске

Большинство людей слышали слово «акции» . Однако далеко не все понимают, что это за финансовый инструмент. Ещё меньшее количество простых людей знают о дивидендах , брокерах и принципах работы биржи. Прежде чем начать разговор о том, как заработать на акциях, следует разобраться в основных понятиях рынка.

Брокер – это посредник между покупателями ценных бумаг и биржей. Без него физическим лицам в торговле акциями обойтись невозможно, так как они не вправе самостоятельно совершать операции.

Отличительной характеристикой современных бирж является проведение торговли ценными бумагами в электронном виде. Участниками рынка являются банковские и брокерские организации, а также частные инвесторы. Именно последними выступают физические лица, которые купили акции с целью получения дохода.

Коротко схему торговли ценными бумагами можно представить следующим образом:

- Частное лицо открывает и вносит на него деньги. (Читайте статью по теме: " ").

- Инвестор передает брокеру заявку на приобретение акций.

- Брокерская компания направляет заявку своего клиента на биржу.

- Когда сделка будет совершена, физическое лицо станет обладателем акций.

Обратите внимание: ценные бумаги покупателю на руки сегодня никто не выдаёт. Хранение акций осуществляется в электронном виде посредством услуг специализированной компании, называемой депозитарием .

Частные инвесторы не должны забывать, что брокер может осуществлять законную деятельность на бирже только при условии наличия специализированной лицензии , которую выдаёт Центральный банк. Если такой документ отсутствует , деятельность организации является незаконной .

В некоторых случаях Центробанк вправе лишить брокера лицензии. Однако не стоит бояться, что в этом случае будут потеряны купленные ценные бумаги. Просто счёт инвестора будет передан другой компании.

Чтобы вложения в акции были успешными, недостаточно одного желания. Также потребуются определённые финансовые знания и инвестиционная подготовка. Нет смысла совершать сделки с акциями, основываясь исключительно на интуиции. Это чревато серьёзными убытками.

Избежать денежных потерь можно 2 способами:

- учиться основам биржи самому;

- воспользоваться помощью профессионалов.

В любом случае важно быть готовым к тому, что гарантии получения дохода в случае инвестиций в акции отсутствуют. Однако и предельного размера прибыли здесь не существует. Курс акций вполне может вырасти на сотни и даже тысячи процентов. Но никто не может быть уверен, что такую доходность принесут именно купленные ценные бумаги.

Можно выделить целый ряд преимуществ акций:

- высокий уровень ликвидности , то есть акции можно продать в любое время;

- неограниченная доходность – курс акций повышается прямо пропорционально росту прибыли компании;

- надёжность – акции являются абсолютно легитимным финансовым инструментом, который находится под защитой законодательства;

- доступность – для входа на рынок не требуется значительный капитал, на начальном этапе достаточно вложить порядка 10 000 рублей ;

- гибкость – рынок акций отличается высоким уровнем многообразия.

Традиционно на рынке выделяют 2 типа акций : обыкновенные и привилегированные . Последние обычно приносят больший доход. Однако они гораздо менее распространены в мировой финансовой системе.

В любом случае, чтобы зарабатывать на акциях, придётся потратить немало времени для изучения рынка и его особенностей. Если игнорировать это требование, велик риск потерять большую часть вложенных средств уже на начальном этапе инвестирования.

Основные способы заработка на акциях (ценных бумагах)

2. Как заработать на акциях - обзор ТОП-3 способов заработка 💰

Существует несколько основных вариантов заработка на акциях: спекуляции , дивиденды и приобретение на длительный срок . Рассмотрим их более подробно.

Способ №1. Спекуляции или трейдинг

Самое главное, не относиться к торговле акциями как к игре. Абсолютно точно она является работой, которая требует серьёзных знаний и опыта, одной интуицией здесь не обойтись. Если поддаваться в процессе биржевой торговли эмоциям и азарту, велик риск очень быстро слить все средства, внесённые на счёт.

Важно помнить : приобретение акций даёт лишь шанс на получение прибыли, а не гарантию. Существует риск, что эмитент ценных бумаг обанкротится, компания влезет в долги или попадёт в серьёзный кризис. При этом акционеры являются кредиторами последней очереди , то есть в таких случаях они смогут вернуть свои деньги самыми последними. Поэтому и риск у владельцев таких ценных бумаг больше всего.

Даже те трейдеры, которые сумели купить ценные бумаги, растущие в цене, не могут быть заранее уверены в успехе своей деятельности. Чтобы получить прибыль, акции им необходимо продать. Сделать это важно в наиболее подходящий момент.

Выбор наилучшего времени для совершения сделки с ценной бумагой является одной из важнейших задач анализа. Существует большое количество способов составить прогноз движения курса, но ни один из них не может дать гарантии достоверности.

Самые большие сложности возникают при попытке предсказать движение курсов акций российских эмитентов. Это связано с тем, что на них оказывает влияние огромное количество факторов внутри компании, на рынке внутри страны, а также за её пределами. Любые изменения во внешней политике (в том числе ужесточение действующих или внедрение новых санкций) неизбежно влечёт непредсказуемые колебания курса.

Способ №2. Дивиденды

Обратите внимание, торговать напрямую валютой, акциями и криптовалютой можно на бирже. Главное - выбрать надежного брокера. Одной из лучших является эта брокерская компания .В этом случае инвестор приобретает акции крупных эмитентов и периодически получает дивиденды по ним. При этом совершать каких-либо действий с ценными бумагами нет необходимости.

Дивиденды – это часть прибыли компании, которую она распределяет между своими акционерами.

Однако далеко не все эмитенты перечисляют часть дохода собственникам своих ценных бумаг. Всё зависит от финансовой политики компании. В большинстве случаев чем более известным является эмитент, тем выше вероятность получения больших дивидендов.

Важно понимать, что размер дивидендов никак не связан с изменениями курса акций. Это параллельные показатели. Размер и сроки выплаты дивидендов определяются решением собрания акционеров и совета директоров. Кроме того, процедура выплаты регламентируется уставом компании-эмитента.

Чтобы начать получать дивиденды, необходимо не просто выбрать подходящие для этого акции и приобрести их. Важно совершить сделку до дня, когда будет зафиксирован реестр акционеров. Кроме того, желательно заранее уточнять, когда будет проводиться выплата дивидендов. Незадолго до неё стоимость акций существенно возрастает.

Периодичность выплаты дивидендов не является постоянной. Каждый эмитент сам определяет, как часто осуществлять перечисления акционерам: 1 раз в 6 месяцев, год или по особым датам . Некоторые компании принимают решение вообще не делать таких выплат. Это не значит, что их акции будут стоить очень дёшево.

Информацию обо всех касающихся выплаты дивидендов событиях можно узнать, тщательно изучив новости биржи или официальный интернет-ресурс эмитента. Эти варианты достаточно информативны, но они являются утомительными и неудобными.

Поэтому специалисты рекомендуют использовать специализированные сервисы , которые занимаются мониторингом важнейших событий российских и мировых компаний. На таких сайтах можно в том числе увидеть примерный размер дивидендов.

Способ №3. Долгосрочное инвестирование в акции

Этот вариант отличается самым низким ↓ уровнем риска. Однако он и наименее доходный. Чтобы осуществлять долгосрочные инвестиции в акции, потребуется достаточно большая сумма первоначальных вложений.

Не имеет смысла покупать ценные бумаги на несколько тысяч рублей. Заработок в несколько десятков процентов за год в этом случае будет незаметен.

Чтобы ощутить прибыль, потребуется инвестировать несколько сотен тысяч или даже миллионов.

Чтобы наглядно сравнить описанные выше варианты, основные их характеристики представлены в таблице.

Таблица: "Основные характеристики различных способов заработка на акциях"

Характеристики Спекуляции Дивиденды Долгосрочное инвестирование Периодичность получения прибыли Зависит от используемой стратегии (идеально, если поступления будут ежедневными) От раза в квартал до раза в несколько лет Несколько месяцев и даже лет Первоначальные вложения Небольшие Средние Необходимы серьёзные финансовые вложения Сложность Максимальная Средняя Минимальная Уровень риска Высокий Минимальный Средний Читайте также подробную статью про через интернет.

Как зарабатывать на акциях - руководство для начинающих и чайников

3. Как заработать на покупке акций - 7 основных этапов 📊

Многие считают: чтобы начать зарабатывать на акциях и ценных бумагах, необходимо вложить несколько миллионов рублей. Однако специалисты рекомендуют начинать инвестирование с нескольких тысяч.

Даже при небольших первоначальных денежных вложениях удастся разобраться в основах трейдинга, его законах и правилах. Только после этого следует переходить к более крупным инвестициям .

Чтобы разобраться в заработке на акциях было проще, стоит воспользоваться представленной ниже инструкцией .

Этап 1. Постановка целей

Сложно добиться успеха при вложении в акции без постановки конкретных целей. Специалисты уверены: не стоит инвестировать деньги, если не сформированы задачи этого процесса . Если нарушать это правило, высок риск быстрого слива депозита. Как результат, возможно полное разочарование в трейдинге.

На первом занятии по трейдингу зачастую новичкам задают вопрос: куда вы будете тратить получаемые деньги . Ответ во многом определяет процесс дальнейшего инвестирования. Важно чётко определить , каковы жизненные приоритеты обучающегося, какой размер прибыли ему требуется для достижения поставленных задач, на что инвестор готов пойти для их достижения.

Какой бы конкретной ни была цель, в её основе лежит мечта . Последнюю можно охарактеризовать как образ идеального будущего. Именно мечта отражает, чем именно хочет заниматься инвестор, с кем общаться, где жить при условии отсутствия финансовых ограничений. Успешное инвестирование помогает сделать мечты реальностью в ближайшем будущем.

Но следует иметь в виду: от простых мечтаний нет никакого толка. В первую очередь мечты важно трансформировать в чётко поставленные цели. После этого необходимо выбрать инструменты, которые помогут их достигнуть. Ещё Авраам Линкольн утверждал, что грамотная постановка цели представляет собой половину успеха.

Любой успешный инвестор определяет для себя финансовую супер цель , которая ставится на несколько лет вперёд. После этого он ежедневно прилагает определённые усилия для её приближения.

Можно выделить целый ряд преимуществ , которые получает инвестор, имеющий грамотно поставленную цель:

- рост уровня продуктивности;

- наличие мощной мотивации;

- возможность контролировать ситуацию;

- уверенность в собственных силах;

- удовлетворение от любой работы, которая хотя бы немного приближает к достижению цели.

Однако следует понимать: добиться успеха можно только в том случае, если поставленная цель будет принадлежать именно инвестору, а не его близким. Также нет смысла в целях, которые навязаны трейдеру стереотипами и обществом.

Этап 2. Выбор брокера

Действующее законодательство запрещает физическим лицам приобретать ценные бумаги на бирже напрямую. Именно поэтому огромное значение имеет выбор брокера. Большинство профессиональных инвесторов зарабатывают на инвестициях в акции через эту брокерскую компанию .

Брокером называют финансовую компанию, которая является посредником между биржей и участниками торговли – трейдерами . Он должен иметь лицензию , которая разрешает осуществлять такую деятельность на финансовом рынке. Кроме того, брокеру необходимо программное обеспечение, а также иной функционал для осуществления деятельности на бирже.

Именно посредством взаимодействия с посредником трейдеры осуществляют сделки с акциями, вводят свой капитал на биржу, выводят полученный доход.

Важно! Проверить, имеется ли у брокера лицензия, несложно. Для этого достаточно воспользоваться официальным сайтом Центрального банка России .

Выбирая брокера, важно учитывать целый ряд параметров:

- срок работы компании на финансовом рынке;

- размер комиссии за внесение средств на счёт и их снятие;

- размер минимального депозита;

- отзывы опытных трейдеров;

- объём торгов через брокера;

- количество активных трейдеров, являющихся его клиентами;

- возможность использовать для совершения сделок программы QUIK.

Многим покажется, что оценить названные параметры сложно. Однако это достаточно легко сделать, если воспользоваться информацией, представленной на сайте Московской биржи . Здесь есть рейтинг самых крупных брокеров по количеству активных клиентов, а также по объёму торгов. Кроме того, есть смысл оценить рейтинг компаний в соответствии с отзывами клиентов.

Следует понимать: отношения брокеров с клиентами являются полностью официальными. Эти участники рынка заключают между собой специальный договор . Сделать это можно как удалённо через интернет, так и в офисе компании.

Специалисты предупреждают: прежде чем поставить подпись на договоре, необходимо полностью прочитать его. Если какие-то пункты непонятны либо вызывают сомнения, следует попросить консультанта разъяснить их.

Современный трейдинг отличается тем, что он полностью осуществляется через интернет. Это является достаточно комфортным, безопасным и быстрым. Посредник открывает своим клиентам индивидуальные счета в собственной системе, предоставляет программное обеспечение.

При этом основными задачами брокера являются следующие:

- регистрация трейдеров на бирже;

- предоставление сведений о ходе торговли;

- ведение учёта денежных средств и ценных бумаг клиента;

- исполнение поручений клиентов относительно сделок с ценными бумагами;

- осуществление расчётов, то есть перевод денежных средств в акции и наоборот;

- формирование отчётов о проведении финансовых операций;

- оформление справок по налогам и совершаемым сделкам.

Каждый брокер для открытия счетов клиентов использует собственную систему учёта. Важно понимать: брокер является финансовой организацией, которая осуществляет коммерческую деятельность. За посреднические услуги на бирже такая компания получает комиссию .

На рынке существует вероятность того, что брокерская компания обанкротится. При этом денежные средства клиентов, размещённые в такой организации, страхованию не подлежат . Однако если по каким-либо причинам трейдера перестанет удовлетворять посредник, он имеет право в любое время поменять его на другого.

Этап 3. Открытие демо-счёта

Сразу после открытия демонстрационного депозита трейдер получает доступ к тем же функциям, которые доступны при работе с реальными счетами. Единственное отличие – торговля осуществляется с использованием виртуальных денег.

Следующая задача – выбрать интересующие вас акции и купить их. Став собственником ценных бумаг, необходимо следить за их курсом. Когда стоимость вырастет, можно продать акции и зафиксировать прибыль.

Со временем будет получен достаточный опыт совершения сделок, и можно будет начать трейдинг реальными денежными средствами. При этом следует понимать: торговля на реальном и демо-счетах похожа только в техническом плане. Принимая решение приобретать акции на реальные деньги, следует быть гораздо более аккуратным. Придётся тщательно обдумывать торговую стратегию.

С вы также можете ознакомиться в одной из наших публикаций.

Этап 4. Разработка инвестиционной стратегии и формирование портфеля

Эффективная торговля акциями невозможна без использования грамотного торгового плана. Выбор стратегии определяется непосредственно характером инвестора, а также размерами его инвестиционного портфеля.

Можно выделить 3 основные группы стратегий:

- консервативные отличаются минимальным↓ уровнем риска (вероятность потерь не превышает 10 % );

- умеренные стратегии – для них характерен средний уровень риска (в пределах 30 % );

- агрессивные отличаются повышенным риском, который превышает 30 % .

На бирже можно столкнуться с огромным количеством привлекательных предложений. Однако далеко не всем можно доверять. Нередко проекты, которые называют себя стремительно растущим компаниями, на деле оказываются обычными финансовыми пирамидами . Если инвестировать средства в такой проект, не только не удастся ничего заработать, можно попросту потерять вложенные деньги.

Существует ряд критериев, которые помогают отличить финансовые пирамиды:

- обещание доходности более 3 % каждый месяц;

- минимальные вложения для входа – не более 10 долларов ;

- на главной странице сайта проекта имеется информация об отсутствии риска;

- прибыль можно выводить каждый день;

- в адресе компании отсутствует номер офиса, городского телефона, а также информация о руководстве.

Ещё одним важным правилом грамотных инвестиций является диверсификация вложений . Говоря простым языком, не стоит складывать все яйца в одну корзину. Следует выбрать не менее 4 -х компаний и вложить в них средства. В этом случае даже при банкротстве одного проекта удастся не разориться за счёт прибыли от других.

- консервативные – 40 %;

- умеренные – 35 %;

- высокорискованные – 25 %.

Следует запомнить важное правило: чем выше уровень доходности инвестиций, тем выше риск потери вложенных средств. Это правило является универсальным и действует для всех видов вложений.

Абсолютно все надёжные финансовые компании на своих сайтах размещают уведомление о рисках инвестирования. Опытные инвесторы понимают: если такое предупреждение отсутствует, сотрудничество с подобной организацией лучше даже не начинать. Эксперты уверены: чем более подробно описаны имеющиеся риски от инвестирования, тем более надёжной является компания.

Но начинающие трейдеры пугаются, если на сайте размещена информация об уровне риска в размере около 30 %. Нередко они принимают решение отказаться от сотрудничества с такой компанией и продолжить поиски, как им кажется, более надёжного партнёра. При этом основная хитрость состоит именно в том, что риски при инвестировании отсутствовать не могут . Мошенники же пытаются сыграть именно на страхе начинающих инвесторов к риску. Поэтому они всячески стараются убедить потенциальных клиентов в том, что при сотрудничестве с ними рисков никаких нет.

Таким образом, инвестиционные риски являются абсолютно нормальным понятием. Если есть желание максимально застраховать вложения, придётся смириться с тем, что доходность в лучшем случае только лишь окупит инфляцию.

Этап 5. Выбор акций для инвестирования

Начинающим инвесторам специалисты не рекомендуют вкладывать капитал в акции малоизвестных эмитентов. Делать этого не стоит даже в том случае, если они не обещают очень высокий уровень доходности. Лучше всего приобретать акции, относящиеся к так называемым голубым фишкам . К ним относятся крупные организации, которые отличаются безупречной репутацией, и доходность которых в будущем вполне реально предсказать.

Голубые фишки - акции мировых компаний

Термин голубые фишки имеет происхождения из сферы азартных игр. Именно так здесь называют фишки, которые дают максимальную доходность. Приобретение ценных бумаг таких организаций в большинстве случаев оказывается прибыльным или по крайней мере безубыточным в случае вложения на достаточно длительный срок (не менее нескольких лет ).

Важно также понимать, что голубые фишки являются своеобразным индикатором рынка. При росте курса на такие ценные бумаги поднимается стоимость и акций второго эшелона. Примером голубых фишек являются акции таких крупных компаний, как Газпром , Сбербанк , Coca Cola .

Ещё одним вариантом, который помогает свести риски к минимуму, является приобретение акций ETF-фондов . Так называют составленные профессионалами портфели ценных бумаг. Акции таких фондов продаются на рынке так же, как любые другие акции.

К преимуществам инвестирования посредством фондов относятся:

- упрощение части задач инвестора. Ему уже нет необходимости самостоятельно выбирать, сделки с какими ценными бумагами и когда осуществлять. Все эти задачи решает сам фонд.

- более низкая↓ сумма входа. Кроме того, риски при таком инвестировании уже диверсифицированы между ценными бумагами самых доходных и перспективных эмитентов.

Этап 6. Проведение анализа акций

В процессе инвестирования денежных средств в акции огромное значение имеет анализ. Именно он помогает реализовать основной принцип вложений : приобрести дешевле, продать дороже .

Все методики анализа можно разделить на 2 большие группы:

- Фундаментальный анализ предполагает оценку деятельности эмитента акций, а также его финансовых показателей. Проще говоря, инвестор проводит изучение материальной и финансовой базы, посредством которой происходит получение дохода. Размер прибыли оказывает влияние на курс ценных бумаг компании.

- Технический анализ представляет собой оценку поведения совокупности действующих на рынке инвесторов. В этом случае придётся искать закономерности в движении графика курса, отслеживать факторы, оказывающие влияние на изменение стоимости акций.

Нельзя сказать, какой из этих видов анализа является более достоверным. Всё зависит исключительно от предпочтения инвестора. Одни используют исключительно фундаментальный, другие только технический анализ, а третьи для оценки рыночной ситуации применяют их совокупность.

Например, Джим Роджерс, который является весьма успешным инвестором и бизнесменом, применял исключительно фундаментальный анализ. В итоге стоимость управляемого им фонда ежегодно повышалась в среднем на 30 %.

Особенности фундаментального и технического анализа рынка акции

Можно выделить основные особенности двух видов анализа относительно целей их проведения:

- Фундаментальный анализ используется для определения наиболее выгодных для покупки акций. Он предполагает тщательное изучение показателей компании эмитента. В первую очередь оцениваются объёмы продаж , размер кредитных и других обязательств , величина расходов и прочие сведения. Один из ведущих мировых инвесторов Уоррен Баффет уверен, что нельзя инвестировать средства в акции тех компаний, в деятельности которых вы не разбираетесь и продукцией которых не пользуетесь.

- Технический же применяется для поиска лучшего момента совершения сделки. Его можно назвать более традиционной деятельностью инвесторов. Он позволяет понять, как и по какой причине двигается график курса на протяжении определённых временных периодов. На самом деле сделать это не так просто. Технический анализ многие называют достаточно сложной наукой, которая требует от пользователя серьёзного практического опыта.

Этап 7. Приобретение акций и продажа после повышения цены

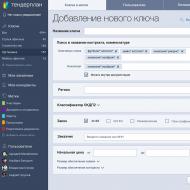

Когда инвестор освоил азы трейдинга, можно переходить непосредственно к покупке акций. Чтобы провести сделку, потребуется специальное программное обеспечение . Его трейдеру предоставляет брокер. Также в большинстве случаев есть возможность пользоваться универсальной платформой QUIK .

Котировки акций в торговом терминале Quik

- Программы брокеров отличаются комфортностью работы с ними. Однако они имеют ряд ограничений. Такое программное обеспечение подходит для совершения простых операций с акциями. Но более сложный трейдинг требует расширенных технических возможностей. Более того, если у трейдера появится необходимость поменять брокера, могут возникнуть определённые трудности.

- Использование терминала QUIK позволяет получить доступ ко всем торговым счетам вне зависимости от того, с каким брокером осуществляется работа. Поэтому эксперты рекомендуют использовать именно этот ресурс. Нередко его называют стандартом профессионального трейдинга.

Кроме того, многие брокеры, которые идут в ногу со временем, предлагают своим клиентам программное обеспечение для мобильных устройств . Такие приложения позволяют получить доступ к торговому счёту и бирже круглосуточно вне зависимости от местонахождения.

Когда будет выбрано используемое программное обеспечение, можно приступать непосредственно к совершению операций с акциями. В техническом плане оно никак не отличается от тех, которые производились на демо-счёте. Единственная особенность – в торговле здесь используются реальные денежные средства .

Пример покупки и продажи акций Газпром, ао (подача заявки) в терминале Quik

Существует ещё одно преимущество инвестиционной деятельности. Государство стремится стимулировать вложения граждан в ценные бумаги. С этой целью оно предлагает особую возможность, которая называется или сокращённо ИИС . Он представляет собой особую разновидность брокерских счетов, по которым предусмотрены налоговые льготы.

Возможность открытия таких счетов имеется с начала 2015 года. Собственники ИИС получают право на налоговый вычет , максимальная величина которого составляет 52 тысячи рублей . Эта сумма либо выступает фиксированной прибылью, либо повышает имеющуюся доходность.

Принцип работы здесь следующий :

- Инвестор открывает в брокерской компании ИИС. Но следует учитывать, что не везде предлагают подобную услугу. Поэтому предварительно придётся внимательно изучить все имеющиеся предложения. Также следует учитывать, что 1 физическое лицо вправе открыть только 1 .

- На открытый счёт вносятся денежные средства в размере, не превышающем 1 миллиона рублей. На эти денежные средства приобретаются ценные бумаги. Чаще всего с этой целью используются активы, для которых характерен низкий↓ уровень риска. Это могут быть облигации и акции голубых фишек .

- Вложенные средства должны оставаться на счете не менее 3 -х лет. При этом инвестор имеет полное право производить операции с акциями.

Когда выполнены все 3 представленных выше условия, инвестор имеет право на налоговый вычет.

Существуют 2 варианта получения налогового вычета:

- Тип А предполагает возврат 13 % инвестиций ежегодно. Максимальная сумма составляет 52 000 рублей.

- Тип Б – доход, получаемый от ценных бумаг не подлежит налогообложению. Этот вариант выгоден в том случае, если инвестор предполагает заниматься трейдингом в течение длительного времени и получать от этой деятельности серьёзный доход.

Принимая решение использовать индивидуальный инвестиционный счёт , важно быть максимально внимательным. Некоторые не очень добросовестные брокеры предлагают своим клиентам открыть депозит с таким же названием. При этом он не имеет ничего общего с государственным .

Поэтому прежде чем подписать договор, его важно внимательно прочитать. Ещё более надёжный вариант застраховаться от мошеннических действий – сотрудничать исключительно с топовыми организациями. Они беспокоятся о своей репутации, поэтому никогда не вводят в заблуждение своих клиентов.

Если точно придерживаться представленной выше инструкции, удастся быстро приобрести достаточный опыт инвестирования в акции. В итоге получится гораздо быстрее начать получать прибыль.

Как можно заработать на падении фондового рынка - играем на понижение

4. Как зарабатывать на падении акций 📉

Преимуществом биржи является то, что она предоставляет огромное количество инструментов, позволяющих получать доход. Новички могут быть сильно удивлены, но профессиональные трейдеры нередко зарабатывают не только в случае роста курса акций, но и при его падении.

С этой целью используется специализированная позиция, которая называется Short . Она представляет собой продажу акций, которых у инвестора не имеется.

Чтобы заработать на падении курса ценной бумаги, необходимо в первую очередь выявить акции, стоимость которых, по мнению трейдера, в ближайшем будущем упадёт↓. После этого необходимо зашортить их, то есть совершить непокрытую сделку их продажи.

По своей сути такая сделка представляет собой тип кредитования, когда трейдер занимает у брокера акции . По истечении определенного периода времени инвестор возвращает их, то есть подкупает. При этом, если удастся приобрести акции дешевле, чем они были проданы, трейдер получит прибыль. Иными словами, если стоимость ценных бумаг действительно снизится↓, инвестору удастся заработать на их падении.

Если вы хотите подробнее узнать о , читайте нашу статью.

Сколько позволяет заработать рынок акций

5. Сколько можно заработать на акциях и ценных бумагах? 💵

Диапазон размера дохода от инвестиций в акции очень широк. Некоторые специалисты зарабатывают миллионы рублей ежемесячно.

На величину прибыли оказывают влияние:

- размер первоначально вложенной суммы;

- используемая в работе стратегия;

- выбранные для инвестиций ценные бумаги.

Если сравнивать акции с другими инструментами инвестирования, можно отметить, что они являются более высокодоходными, чем облигации, обезличенные металлические счета и, тем более, традиционные банковские депозиты. Однако не стоит забывать, что и риски в этом случае существенно выше.

Специалисты уверены: инвестиции в акции не подходят личностям, отличающимся излишней эмоциональностью и импульсивностью. При этом пол не имеет абсолютно никакого значения. Согласно статистике, среди мужчин увлекающихся и азартных лиц даже больше, чем среди женщин. Однако и азарт может быть не только хаотичным, но и продуманным.

Зачастую слишком эмоциональная реакция на временное снижение стоимости портфеля приводит к необдуманным действиям. Важно научиться разбираться в ситуации, анализировать рынок. В этом случае можно обеспечить себе неплохую прибыль.

Принимая решение зарабатывать на акциях, важно помнить: гарантии какой-либо прибыли в этом случае отсутствуют. Если есть желание получать стабильный доход, есть смысл использовать банковские депозиты.

Зарабатывать, инвестируя в акции, достаточно сложно. Для этого необходимо иметь хотя бы минимальные знания о бирже. Ранее мы уже предупреждали, что такой способ заработка не подходит излишне азартным людям. Успеха здесь могут добиться только те, кто умеет проводить анализ, внимательно изучать большие информационные массивы, вдумчиво действовать.

Специалисты дают начинающим инвесторам ряд советов:

- Не стоит вкладывать все денежные средства в акции одного эмитента. Важно придерживаться принципов диверсификации и разделить капитал на ценные бумаги нескольких компаний, которые работают в разных отраслях.

- Важно учитывать, что высокая доходность всегда связана с серьёзными рисками. Иными словами, акции, которые могут обеспечить существенное повышение стоимости портфеля, могут с такой же вероятностью привести и к её снижению.

- Нельзя воспринимать приобретение акций как единственно возможный способ инвестирования. Это лишь один из доступных видов вложений, которые есть смысл сочетать с другими доступными вариантами инвестирования.

- Важно всегда быть в курсе сложившейся ситуации. Если были приобретены акции, следует наблюдать за деятельностью эмитента, новостями в отрасли, а также событиями, относящимися к тем, кто держит контрольный пакет ценных бумаг, а также входит в совет директоров.

Однако даже в тех случаях, когда собственнику капитала не удаётся понять механизм торговли акциями и заработка на них, не стоит отказываться от инвестиций в этот инструмент. Можно передать средства в управление опытным трейдерам либо приобрести паи фондов , которые вкладывают капитал в акции. В этих случаях извлекать прибыль из капитала будут профессионалы.

7. FAQ - часто задаваемые вопросы 💬

Зарабатывать на акциях непросто. Уже на этапе ознакомления с этим процессом у новичков возникает огромное количество вопросов. Чтобы сэкономить ваше время на поиске, мы отвечаем на самые популярные из них.

Вопрос 1. Существуют ли простые, но прибыльные стратегии для заработка на акциях?

Чтобы начать зарабатывать на акциях, огромное значение имеет правильный выбор стратегии. Сегодня существует огромное количество готовых торговых планов. Статистика позволяет понять , что элементарные подходы к трейдингу акциями зачастую оказывается гораздо эффективнее и надежнее, чем сочетание большого количества индикаторов.

К примеру, несложная стратегия пересечения скользящих средних позволяет получать от акций доход до 20 % в год . Этот вариант является достаточно надёжным и доходным.

Для торговли акциями специалисты рекомендуют выбирать более длительные временные периоды. Они советуют торговать на таймфреймах, равных 4 часам (Н4 ) либо суткам (D1 ) . Здесь гораздо проще определить тренд, а также возможные уровни сопротивления и поддержки.

Вопрос 2. Как зарабатывают на портфелях акций?

Инвесторы, которые зарабатывают на вложениях в акции, очень часто говорят о портфелях . Прежде чем приступить к заработку таким способом, важно осознать, что акции представляют собой портфельные активы . Если говорить более точно, формирование портфеля из этих ценных бумаг позволяет сократить↓ риски. При правильном сочетании акций инвестору удаётся добиться стабильной прибыли, а также надёжности вложений.

Зарабатывать на портфелях акций достаточно просто. Для этого необходимо в первую очередь создать сочетание ценных бумаг эмитентов, которые относятся к различным отраслям. В этом случае вероятность получения прибыли существенно увеличивается даже в тех случаях, когда стоимость акций отдельных компаний сокращается↓.

Чем больше будет разнообразие акций, входящих в состав портфеля, тем более надёжными будут вложения. В этом случае инвестиции окажутся прибыльными даже при падении курса ценных бумаг некоторых эмитентов.

Именно благодаря эффективности портфельных инвестиций растёт популярность вложений в ETF-фонды . По своей сути, они выступают готовыми портфелями акций. Кроме того, портфелем можно назвать ценные бумаги инвестиционных компаний, суть деятельности которых сводится к приобретению ценных бумаг других эмитентов.

На самом деле рано или поздно любой адекватный инвестор приходит к инвестиционному портфелю. Естественно, было бы слишком рискованно вложить весь капитал в ценные бумаги одного эмитента при условии, что рынок акций огромен и разнообразен. Если рассматривать только самые крупные мировые организации, в каждой отрасли ценные бумаги выпускаются более чем 10 тысячами компаний .

Вопрос 3. Стоит ли передавать деньги в доверительное управление?

При отсутствии достаточных знаний для самостоятельных вложений в акции многие выбирают для инвестиций доверительное управление . Но не стоит забывать, что такой вариант всегда таит в себе определённые риски. Доход фонда складывается из процента прибыли. Чтобы максимально увеличить его, управляющий в обязательном порядке будет рисковать . Поэтому инвесторы должны быть готовы к существенным колебаниям портфеля. Зачастую сокращение стоимости за день достигает 5 %.

Конечно, существует возможность приобрести паи сбалансированных инвестиционных фондов . Однако специалисты зачастую не видят смысла в таких вложениях, так как можно самостоятельно приобрести такие же акции без необходимости оплачивать комиссию управляющему.

У каждого доверительного управляющего разный размер комиссии . Но в любом случае инвестор должен быть готов к тому, что ему придётся выплачивать до 3 % ежегодно . При этом какие-либо гарантии прибыли отсутствуют . Более того, нередко возникают достаточно существенные просадки на длительные промежутки времени. В такой ситуации стоит несколько раз подумать, прежде чем передать средства в доверительное управление.

Вопрос 4. Какого брокера выбрать для получения дохода от акций?

Можно выделить нескольких брокеров, которые являются самыми надёжными при решении зарабатывать на акциях:

- Forex Club – популярный брокер, который работает на рынке более 20 лет, предлагает своим клиентам использовать уникальную платформу Libertex . Она находится под контролем нескольких европейских регуляторов. Рассматриваемая платформа позволяет работать с большим количеством финансовых инструментов: акций , индексов , ETF-фондов и многих других. Брокер предоставляет своим клиентам не только обширную базу финансовых активов, но и специализированную Академию обучения . Здесь на регулярной основе проводятся занятия в форме вебинаров, клиентам предоставляется аналитика. К торговой платформе подключены разнообразные индикаторы. Кроме того, непосредственно в платформе имеется доступ к последним новостям рынка, предоставляемым на русском языке. Для начала работы придётся открыть счёт на сумму не менее 200 долларов .

- FinmaxFX позволяет работать с большим количеством акций. Помимо наиболее популярных бирж здесь предоставляется доступ к европейским и азиатским ценным бумагам, индексам, а также американским биржам. Естественно, здесь имеется возможность торговать и акциями российских компаний. Брокер предоставляет своим клиентам для работы профессиональную торговую платформу , а также достаточно выгодные условия. Контролируется деятельность надёжными регуляторами. Минимальный порог для входа здесь составляет 100 долларов .

- eToro позволяет работать с огромным количеством ETF- фондов, а также акций, как на американских, так и на европейских и азиатских биржах. Также здесь предлагаются уже готовые портфели и иные возможности для инвесторов. На рынке рассматриваемая компания действует более 12 лет. Этот профессиональный брокер позволяет работать при условии открытия счёта минимум на 500 долларов .

8. Заключение + видеоролик по теме 🎬

Заработок на акциях является привлекательной инвестиционной возможностью. Однако прежде чем получать доход таким способом, придётся потратить немало времени для освоения нюансов.

И видео про заработок на бирже:

Мы желаем читателям "сайт" максимального увеличения доходов. Пусть любые начинания, в том числе на рынке ценных бумаг, приносят серьезную прибыль!

P.S. Если у вас остались вопросы, имеются замечания либо дополнения по данной теме - пишите в комментариях ниже. Также не забывайте делиться статьей в социальных сетях со своими друзьями. До новых встреч!

И как правило, именно в интернете. Выбор грамотного способа предоставляет возможность улучшения своего благосостояния, чего не всегда удается добиться на обычной работе. Наибольшей популярностью пользуется заработок на акциях.

Как зарабатывать на акциях без вложений?

Эта сфера является довольно непростой для изучения, но оно стоит того, ведь, достигнув определенного уровня знаний, можно получить весьма неплохой доход. Существуют даже компании, которые помогают работать с акциями или работают с ними за вас.

Конечно, чтобы начать зарабатывать, необходимо вложить собственные деньги, однако как быть, если лишних средств у вас нет, но получать прибыль есть огромное желание и возможности? Заработок на акциях без вложений тоже возможен. Многие компании, которые предоставляют свои площадки для работы, предлагают новым клиентам денежные бонусы при регистрации, воспользоваться которыми можно без каких-либо ограничений. Зачем они это делают? Вся суть в том, что брокеры прекрасно понимают, что возможности инвестировать есть далеко не у всех. Как правило, бонусы нельзя вывести, пока не будет совершено определенное количество сделок. При грамотном подходе к этому способу заработка можно не только не потратить свои кровные, но и заработать приличные суммы и вывести их прямо с бонусами.

Интернет-пользователи, которые выбрали заработок на акциях, отзывы оставляют только положительные, поскольку это реальная возможность на пути финансового становления.

Акции - инструмент долгосрочного инвестирования

Для открывается множество возможностей. Это и банковские депозиты, ПИФы, недвижимость, но заработок на рынке акций является наиболее интересным и перспективным. Тот факт, что подобный способ приобретает с каждым годом все большую популярность и развивается достаточно быстрыми темпами, говорит о том, что люди становятся более финансово грамотными.

Залогом успеха в этом заработке является правильность применения фундаментального и технического анализа, поскольку именно это помогает оценить ситуацию, происходящую на рынке акций.

Кроме этого, необходимо выбрать правильную инвестиционную стратегию, которая является важным шагом на пути увеличения прибыли. Прежде чем покупать какие-либо акции, необходимо обязательно произвести расчет и анализ рисков. Не стоит покупать акции, основываясь на удаче. Главное в этом деле - продуманность и взвешенность решений.

Чем крупнее компания, тем ниже риски?

Просматривая акции, вы заметите, что у крупных предприятий они стоят на порядок дороже, нежели у молодых компаний. Это обусловлено тем, что первые показывают стабильный ежегодный рост, увеличивая свой капитал и улучшая свою репутацию. Благодаря этому большая компания имеет явные преимущества и возможность оказывать влияние на экономику страны. таких компаний, безусловно, является лучшим выбором. Однако стоит понимать, что ценные бумаги в этом случае будут стоить дороже.

Это совсем не означает, что заработок на продаже акций небольших быстрорастущих компаний заведомо обречен на провал. Потратив меньшую сумму на покупку, получите и меньший доход.

Наряду с этим крупные компании при всем своем стремительном росте не всегда могут гарантировать успех своим акционерам. Акции будут расти только в том случае, если компания продолжает развиваться, иначе они не будут нести особой ценности. Меньшие риски несет в себе покупка акций именно небольших предприятий. Главное - сделать правильный мониторинг и выбрать перспективную компанию, которая в будущем сулит хороший рост.

Наибольшей популярностью пользуются акции например, "Газпрома", Сбербанка, "Роснефти", "Уралкалия" и прочих. В стабильности этих фирм можно быть уверенным на несколько лет вперед, поэтому, если выбирать стремительно растущие предприятия, то лучше отдать предпочтение именно таким.

Почему стоит выбрать акции?

Основной причиной заработка на акциях является возможность получения высокой прибыли. Многих пугает вероятность существующих рисков, однако нужно понимать, что полностью разориться в этом случае практически невозможно. Существует возможность потерять часть капитала, но если грамотно им распоряжаться, то в абсолютном большинстве можно быть в прибыли.

Стоит ли выбирать доверительное управление?

Акционерам предлагается огромный набор методов инвестирования, но для их грамотного использования необходимо обладать хорошими знаниями в этой области. В том случае, когда у инвестора нет желания или времени на изучение основ, на помощь приходят компании, которые осуществляют доверительное управление капиталом.

Обращаясь к услугам посредников, можно гарантированно получать заявленную прибыль и задавать определенные рамки сотрудничества. За доверительное управление компания устанавливает процент прибыли, который получает за работу. Стоит понимать, что прибыль тем выше, чем выше риски.

При выборе управляющего необходимо обратить внимание на его репутацию, количество сделок, их исход и капитал в распоряжении. Объективная оценка поможет избежать недобросовестных игроков.

Выбор акций и оценка рисков

Несмотря на то что заработок на акциях вызывает большой интерес, здесь прежде всего важны опыт и умение прогнозирования возможных ситуаций. Покупка, продажа, управление акциями осуществляются на фондовой бирже, на которой ситуация ежедневно меняется.

Компания с акционерной формой собственности регулирует количество акций, чтобы добиться приемлемой стоимости. Риски тут наиболее высоки, поскольку рынок уязвим к внутренним и внешним факторам. Цена акций в течение дня изменяется как в большую, так и в меньшую сторону, что зависит от целого ряда событий. Поэтому, чтобы эффективно управлять и осуществлять заработок на акциях, всегда стоит быть начеку.

Оценка рисков - наиболее важный момент в заработке, поскольку от их анализа зависит количество прибыли.

При выборе акций у каждого свой подход, и глупо всем ориентироваться на одни условия. Можно обратиться к мнению опытных экспертов, воспользоваться анализом, если вы таковым владеете. Самое последнее - это покупать акции интуитивно.

Важным аспектом при выборе является ликвидность - возможность за короткий срок продать и купить ценные бумаги. Ориентируясь в этом вопросе, вы сможете организовать прибыльный заработок на акциях.

Можно также воспользоваться экономическим календарем и новостями.

Способы минимизации рисков

Это довольно важная тема, которую нельзя обойти стороной. В любом деле всегда присутствуют риски, важно их рассчитать и принять все меры, чтобы они не свели прибыль к нулю.

Чтобы заработок на торговле акциями имел минимизированные риски, необходимо придерживаться некоторых правил:

- Покупать акции следует таким образом, чтобы при сделках вы рисковали максимум 2 % от своего капитала. Даже при полном отсутствии удачи сложно будет проиграть 50 раз подряд.

- Если ваш счет уменьшается на 5 %, то прекратите торговлю до конца месяца, так вы гарантированно не сольете весь капитал.

- Необходимо грамотно составлять это позволит минимизировать издержки.

- Попробуйте несколько вариантов торговли и выберите тот, который вам больше всего подходит, и придерживайтесь его.

- Пользуйтесь стоп-заявками.

- Можно как торговать самостоятельно, так и прибегнуть к доверительному управлению, разделите свой капитал.

- Изучайте советы начинающим трейдерам.

Управление акциями в интернете

С появлением интернет-пространства экономическая система стала доступнее для обычных пользователей. В качестве достойного примера стоит привести биржу "Форекс", благодаря которой можно получать доход спекулированием на мировом рынке конвертируемыми валютами. В "Форексе" необходим постоянный контроль за ситуацией, поэтому рассматривать его для долгосрочного инвестирования все же нежелательно.

Успешный заработок на покупке акций возможен только в случае правильного прогнозирования. Главным преимуществом торговли является возможность контроля целые сутки из любой точки мира.

Где приобрести акции?

Купить акции можно на фондовых рынках. Там можно найти как крупные компании, так и только развивающиеся. Тем не менее разумнее приобретать акции у специальных уполномоченных компаний: благодаря этому можно свести риски невыгодных вложений к минимуму. Перед покупкой необходимо проанализировать финансовое положение компании, на основании чего можно спрогнозировать рост акций. Заработок на дивидендах акций является достаточно прибыльным вопросом, если грамотно подойти к этому делу. Главное - не спешить и отдавать отчет в своих действиях.

Заработок в интернете на акциях приносит не только но и новые знания в финансовой сфере, что само по себе развивает человека.

АкцияВ странах СНГ финансовые рынки не на столько популяризированы, как в США или Европе. У людей слабо развитая финансовая грамотность. Впрочем, и сами финансовые рынки не пестрят стабильностью.

Ввиду всего этого у многих возникает вопрос, как заработать на акциях, на сколько можно рассчитывать, какие бумаги лучше для этого подходят. Торговля ценными бумагами преимущественно ассоциируется с быстрыми покупками и продажами, отслеживанием новостей, сидением сутками перед монитором или телевизором. Многие, вообще, считают это обманом или шарлатанством, сходу МММ.

В этой статье мы не будем говорить о стратегиях торговли. Этот пост для людей, которые интересуются на чем можно зарабатывать на рынке и что лучше, где и как этим можно заниматься и сколько можно заработать. И конечно, вы узнаете о финансовых рисках.

Первый вопрос, с которым мы разберемся: на каких инструментах можно зарабатывать и какие лучше?

Существуют разные финансовые рынки: фондовый, валютный или Форекс, срочный, на которых оборачиваются различные инструменты. Главные из них:

- Акции , облигации , ETF (США) или ПИФы (Россия) – представлены на фондовых биржах.

- Валютные пары – торгуются на валютной бирже Форекс.

- Фьючерсы , опционы – это представители срочного рынка.

Сегодня еще есть бинарные опционы и биткойн, как главный представитель криптовалют. Со временем этого добра станет еще больше.

Соответственно, чтобы иметь возможность зарабатывать на каком-то виде перечисленных выше бумаг, нужно подключиться к бирже, на которой они оборачиваются. Сделать это можно онлайн или офлайн через брокера .

Бумагой мы называем любой финансовый инструмент. От слова – ценная бумага.

Чтобы сравнивать эффективность различных бумаг между собой, нужно иметь представления, что они собой представляют. Конечно, здесь мы это не будем делать, но вы можете всё найти на странице «Финансовые инструменты ».

Почему каждому человеку, который хочет улучшить своё благосостояние стоит обратить свое внимание на фондовый рынок и начать зарабатывать именно на акциях:

- Главный довод – акции имеют самый высокий показатель соотношения доходности к риску среди всех инструментов. Понимаю, вникнуть в суть сказанного сразу сложно, но эта статья поможет: «Обыкновенные акции, необыкновенные доходы ».

- За ними стоит бизнес . В вашем городе есть классный, доходный бизнес? Представьте, что уже сегодня вы можете стать его совладельцем и получать свою долю прибыли от него, а может и голос в управлении.

- Большой выбор . Существуют тысячи акций разных компаний. Они имеют широкую классификацию по волатильности, ликвидности и прочим факторам. Самые известные – это бумаги крупных и популярных компаний, называемых голубыми фишками.

- Покрывают различные финансовые цели . В акции инвестируют, вкладывают деньги для пенсионных сбережений или детям на учебу, ими активно торгуют спекулянты.

- Самый богатые (в финансовом плане) люди мира владеют акциями . Я слышал о Дж. Соросе – валютном спекулянте. Но большинство богачей – это бизнесмены. А акция – это и есть бизнес.

Россия vs. США

Второй вопрос состоит в том, где зарабатывать деньги или акции компаний каких стран покупать.

В США находится самая крупная (по капитализации) фондовая биржа в мире NYSE и наиболее ликвидная (с наивысшими торговыми оборотами) – NASDAQ .

В США есть инструмент ETF , аналогов которого в России нет (ПИФы несколько похожи). Он торгуется точно так же, как любая отдельная акция, но его движения повторяют индексы акций. Это идеальная бумага для инвесторов.

США имеет продолжительную финансовую историю, финансовый центр Wall-Street, открытый доступ к информации, много финансовой сводки, а главное строго регулируемую биржевую политику в лице SEC (Комиссии по ценным бумагам и биржам США).

Естественно российский фондовый рынок, представленный ММВБ Московской биржи , ближе, понятнее и удобнее. К брокеру можно зайти «в гости и познакомиться». Информацию можно читать на родном, знакомом языке.

Технологии сегодня позволяют каждому торговать на том рынке, который ему выгоден. Поэтому дальше вы увидите 3 рекомендации по выбору страны для торговли:

- Для инвесторов больше возможностей в США . Там больше инструментов (те самые ETF), больший выбор, лучшая ликвидность.

- Российские акции обойдутся дешевле . Если у вас небольшая сума денег, то лучше начинать с ММВБ. Здесь дешевле торговые терминалы, брокерское обслуживание и прочее.

- Кто хочет зарабатывать на активном трейдинге, можно рекомендовать и Россию, и США . Российские акции быстро развиваются, имеют достаточно хорошую волатильность и ликвидность , но их не так много, как американских.

Инвестирование vs. трейдинг

Возможно, самый интересный вопрос для многих читателей: как зарабатывать на акциях, какими способами.

Повторюсь, мы не рассматриваем в этом посте никакие стратегии торгов , а только способы и принципы получения денег на бирже.

Есть два основных способа улучшить свое благосостояние на бирже:

- Инвестирование денег

- Активная торговля или трейдинг

Как можно зарабатывать на инвестировании

Один из самых известных инвесторов 20 века, отец стоимостного инвестирования, Бен Грэм, дал следующее определение инвестирования:

Инвестиционная деятельность означает, что инвестор на основании анализа предполагает, как возмещение вложенного капитала, так и получение соответствующего дохода. Операции, которые не отвечают этим требованиям, являются спекулятивными.

Давайте составим портрет инвестора:

- Это человек, имеющий определенный источник (или источники) дохода и дело, бизнес или работу, которые его абсолютно устраивают. Ему не хочется ничего менять, заниматься чем-то еще и так далее.

- Он хочет часть денег регулярно откладывать – на будущее (для получения пассивного дохода), пенсию, обучение детей и прочее. Количество откладываемых денег зависит от многих факторов и является главным критерием его будущего богатства.

- Он понимает, что может вкладывать отложенные деньги в активы, которые могли бы без его активного внимание приносить стабильный доход продолжительное время .

- Он делает ставку на время и капитализацию . Другими словами, он готов воспользоваться вложенными деньгами через 10, 20, 30 или более лет.

Акции как раз и являются таким активом. Они:

- сравнительно безопасны – фондовый рынок США никогда не банкротился,

- не требуют активного внимания ,

- дают стабильный долгосрочный доход – историческая доходность индекса (корзины) американских акций = 12-14% годовых.

Какие принципы инвестирование наиболее популярны на сегодняшний день?

№1 — Портфельное инвестирование – суть, все активы разделяются на низко- , умеренно- и высокорискованные. Они покупаются в портфель в определенных пропорциях. Сбалансированный по рискам портфель инвестор держит продолжительное время и при необходимости корригирует.

Лучшая литература на данную тему от Уильяма Бернстайна. Он однажды сказал в интервью о своем методе:

«Существует инвестиционный принцип, который будет понятен даже ребёнку, потребует от вас всего 15 минут в год, опередит 90% профессионалов рынка и в недалеком будущем сделает вас миллионером».

№2 — Инвестировать с целью зарабатывать на дивидендах . Более 80% из 500 самых крупных компаний Америки платят дивиденды, то есть часть полученной прибыли.

Дивидендная доходность акций сегодня намного ниже прежней, лет 30-40 или более назад. Составляет она около 2%. Более детально о выплатах дивидендов вы можете почитать здесь: «Как выплачиваются дивиденды по акциям? ».

На российском фондовом рынке дивидендные выплаты выше и могут составлять 7-10%.

№3 — Стоимостное инвестирование . Это вариант активного инвестирования. Отсидеться здесь не получится. Основатель – Бенджамин Грэхем. Самые известные последователи: Питер Линч, Филип Фишер, Кристофер Браун, Чарльз Мунгер и Уоррен Баффетт.

Суть принципа можно выразить словами Бена Грэма:

«Реальные деньги на акциях зарабатываются не тогда, когда их постоянно покупают и продают, а когда ими владеют достаточно продолжительное время, получая дивиденды и проценты, а также прибыль от увеличения их стоимости».

Главная фишка здесь – выбрать акции стабильных, растущих компаний с историей. Для этого нужно научится читать финансовую отчетность.

Заработок трейдера

Друзья, этот сайт полностью посвящен трейдингу, и вы здесь сможете найти очень много информации о стилях торговли , техническом и свечном анализе , стратегии и т.д.

Всех больше интересует – реально ли трейдеры «круто зарабатывают».

Мы знаем, что 90% начинающих трейдеров заканчивают свою деятельность неудачей. В период 2009-12 французская компания Autorite des Marches Financiers (AMF) провела исследование, в котором брали участие до 15,000 валютных трейдеров (да, это не акции, но это трейдинг, согласитесь).

Только 11% с них в конце учетного периода заработали деньги. Заработанная сумма составила 17,51 миллиона долларов или $11,117 на один торговый счет.

Доход – 11 тысяч за несколько лет. А на что жить то? Понятно, что были трейдеры, которые заработали 90% от 17,5 миллиона. И их было 5-10% от 11%.

Что важно в трейдинге:

- определится с торговым стилем

- найти наставника, торговать с более опытными трейдерами в одном зале

- иметь большой стартовый капитал, которого хватит и на обучение, и на торговлю

- если с капиталом проблемы, искать работу в инвестиционной фирме, банке трейдером,

- либо иметь основной заработок и торговать в стиле, требующим меньше времени.

Если у человека в голове есть мысль, что трейдер – это интересная и «романтичная» профессия, то для большинства людей это не так. Трейдинг – это монотонное занятие, требующее дисциплины и эмоциональной выносливости.

Сколько можно заработать

В финансах существует правило:

Чем выше риск, тем больше возможный доход.

Инвестирование менее рискованно трейдинга, поскольку инвестор не получает убыток, пока не закроет сделку, либо пока цена бумаги не будет равна 0.

- Историческая доходность американского фондового рынка составляет 12-14% годовых.

- Дивидендная доходность сейчас около 2%.

- Стоимостные инвесторы, типа Баффетта, Мунгера, имеют доходность от 20 до 30% в год.

- Процент прибыли на российском фондовом рынке будет выше, но риски потерять всё так же выше.

В трейдинге риск выше, за счет кредитного плеча и частоты торговли. С его статистикой мы уже немножко познакомились. Ниже представлены средние цифры доходности трейдеров, которые уже научились зарабатывать (данные взяты здесь ):

- Среднего уровня – от 20% до 50% в год.

- Высокого уровня – от 50% до 100% в год.

- Топ уровня – свыше 100%.

Хотя всегда найдутся вполне реальные примеры ребят, которые $1000 превратили в десятки, а то и тысячи сотен долларов.

Важно заметить, что доход нужно учитывать не за месяц или год, а за период в несколько лет, в которых трейдер доказал свою состоятельность на всех фазах рынка.

№1 — Величина прибыли соотносится с размером риска . Если человек хочет на акциях зарабатывать много, то нужно идти на бо́льший риск.

Можно регулярно и постепенно вкладывать деньги в индекс компаний Доу Джонса , который исторически постоянно растет, и получать свои 12% в год + дивиденды. А можно взять в брокера 10-ое плечо и торговать внутри дня на взлётах и падениях. Исторически, 90% аккаунтов такого риска не выдерживают.

№2 — Величина прибыли соотносится с количеством работы . Чем больше хотите зарабатывать, тем больше нужно отдавать времени. Это очень важно и начинающие могут этого и не осознавать.

Скальпинг, как стиль дейтрейдинга, требует постоянного внимания трейдера во время торгов, свинг трейдинг – несколько часов в неделю, инвестирование – несколько часов в месяц и даже меньше. Возможная прибыль также уменьшается.

№3 — Задайте себе вопрос, чего вы хотите . Трейдинг должен нравится. Просто заработать денег – это не истинное желание.

Если вы хотите, чтобы ваши деньги работали – инвестируйте. Если хотите больше зарабатывать, и смотрите на трейдинг, как на самый простой путь – проиграете.

№4 — Правило 10.000 часов . Думаю, многие его знают, но дам краткое описание далее для незнакомых с ним людей.

Проводилось исследование среди музыкантов. Цель: узнать, почему одни музыканты добиваются известности, играя на самых высоких уровнях, а другие преподают музыку в школе. Хотя учились все в приблизительно равных условиях.

Выяснилось, что успешные музыканты во время учёбы суммарно тренировались 10.000 часов, а их менее именитые коллеги всего 4.000.

Занимаясь определенным делом 4 часа в день и 6 дней в неделю, мастером высокого уровня можно стать через 8 лет, а среднего уровня через 4 года. Для 40-часовой недели эти значения равняются 5 и 2,5 года соответственно.

Готовы вы потратить около 2,5 лет, чтобы выйти на средней уровень в дейтрейдинге? Хватит капитала продержаться этот период?

№5 — Сделайте первые шаги . Финансовые рынке – это возможности. Сегодня каждый, если захочет, может жить в финансовом плане лучше. Сделайте 3 первых шага:

- Откройте брокерский счет для работы на российском или западном рынке акций. Это можно сделать и через интернет. Рейтинги брокеров также ищите в интернете.

- Начните инвестировать – это может каждый. Регулярно и равными долями в индексный фонд или в ETF (биржевой фонд).

- Если хотите заняться активной торговлей бумаг, работать на подъёме и понижении котировок, узнайте больше об этом: сходите на курсы, навестите трейдерский зал, установите торговую платформу .

- Бонусный шаг: прочтите несколько книг по теме, какая вас интересует. Прям выделите время и читайте эту литературу каждый день.

Друзья, на этом мы заканчиваем тему. Если вы дочитали до этих строк 🙂 , то жду вашего комментария ниже . Если вы действующий трейдер или инвестор, то напишите:

- Какими инструментами торгуете?

- На каком рынке зарабатываете?

- Сколько вы можете заработать в месяц – процент от торговых средств?

Если вы начинающий в финансовых рынках, то читайте комментарии уже состоявшихся финансистов и задавайте, конечно, свои вопросы. Будьте успешны!

Здравствуйте, друзья!

Одним из самых массовых и доступных инвестиционных инструментов являются акции. Давно ушли в прошлое времена, когда их владельцами становились толстосумы со слитками золота в кармане. Сегодня даже человек с маленькой суммой в кошельке сможет стать акционером. И если ваша мечта “владеть заводами, газетами и пароходами”, то вы просто обязаны знать, что такое акции и как на них зарабатывают.

Официальное определение я приведу из закона о рынке ценных бумаг.

Акция – эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Акция является именной ценной бумагой.

Давайте объясним его простыми словами, для чайников. Ценная бумага не означает, что вы купите именно бумагу в прямом смысле этого слова. С развитием информационных технологий ваше обладание акциями фиксируется на электронных носителях в специальных реестрах и базах.

Предприятие, которое хочет привлечь дополнительные деньги на свое развитие, может выпустить акции. Их общая стоимость не превышает уставного капитала организации. Например, если капитал акционерного общества “АБВГД” составляет 10 млн рублей, а стоимость акции определена в 1 тыс. рублей, то на рынке окажутся не более 10 тыс. акций.

В экономическом смысле акция является подтверждением того, какая сумма денег находится в уставном капитале акционерного общества.

Приобретая одну из них или целый пакет, вы становитесь владельцем части компании и имеете определенные права:

- на получение прибыли в виде дивидендов,

- участие в управлении,

- получение части доходов от имущества в случае его распродажи в результате ликвидации предприятия.

Главная цель большинства инвесторов и покупателей акций – это получение прибыли. Мало кому интересно владеть долей предприятия, ценные бумаги которого не пользуются спросом на фондовом рынке, котировки их снижаются, дивиденды не выплачиваются. В случае банкротства даже от реализации имущества можно ничего не получить.

В определении встречается еще одно незнакомое слово “эмиссионная”. Эмиссия – это выпуск в обращение. Поэтому эмиссионная означает, что ценные бумаги выпускают в обращение, где они свободно продаются и покупаются.

Типы

Полнота тех или иных прав зависит от того, какие типы акций вы приобретаете. Их и рассмотрим дальше.

В России могут быть акции:

1. Обыкновенные. Владельцы имеют право:

- по итогам финансового года получить дивиденды;

- участвовать в голосовании на собрании акционеров и тем самым влиять на принятие решений (одна акция – один голос);

- при ликвидации предприятия получить часть его имущества.

Собрание акционеров принимает все важные решения по управлению предприятием, его ликвидации или реорганизации, выплате дивидендов. Дело в том, что чистая прибыль может и не направляться на выплаты акционерам, а остаться для развития акционерного общества. Поэтому владение обыкновенной акцией не гарантирует получение прибыли в конце года.

Источником дивидендов для владельцев обыкновенных ценных бумаг является только чистая прибыль. Если ее нет, нет и выплат. Если она есть, выплат все равно может не быть. Все решает собрание акционеров, в том числе утверждает и размер выплачиваемых акционерам денег.

2. Привилегированные.

Владельцы таких ценных бумаг лишены голоса на собрании акционеров, но имеют первоочередное право на получение дивидендов. И выплаты производятся не только из чистой прибыли, но и из других источников. А при ликвидации предприятия они тоже в первую очередь возмещают свои потери за счет доходов от продажи имущества.

От количества акций многое зависит. Например, контрольным считается пакет из 50 % + 1. Его владелец может оказать существенное влияние на выносимые решения. А пакет из 75 % + 1 устанавливает безграничные права по управлению компанией.

Стоимость

Различают несколько видов стоимости:

- номинальная – это та стоимость, которая рассчитывается при формировании уставного капитала, т. е. отношение капитала к количеству выпущенных акций. Раньше она записывалась на лицевой стороне ценной бумаги, теперь заносится в реестр. Номинальная стоимость всех обыкновенных акций на предприятии одинаковая;

- эмиссионная – это стоимость, по которой ценные бумаги выпускаются на фондовый рынок и приобретаются первыми акционерами. Она может быть равна или больше номинальной стоимости. В последнем случае образуется эмиссионный доход;

- рыночная – стоимость, которая формируется под действием спроса и предложения на рынке. Она в первую очередь интересует инвесторов, потому что именно по рыночной цене мы покупаем и продаем ценные бумаги. На фондовой бирже рыночная стоимость называется курсом или котировкой;

- балансовая – стоимость, которая рассчитывается как отношение чистых активов предприятия к количеству выпущенных акций.

Факторы, которые влияют на котировки:

- экономическая и финансовая политика государства;

- состояние экономики страны в целом и конкретной отрасли в частности;

- колебания курсов валют;

- международная и внутренняя конкуренция;

- факторы, которые не зависят от действий предприятия и правительства, например, санкции;

- уровень и темпы развития предприятия, например, разработка и выведение новых товаров, масштабная модернизация.

Большое влияние оказывают и субъективные факторы. Например, слухи о новом мировом кризисе или информация из достоверных источников по поводу прогнозов развития тех или иных предприятий. На снижение стоимости акций Боинга повлияла серия катастроф с самолетами этой компании.

Именно поэтому инвестиции в акции – это рискованная операция для непрофессионалов в инвестициях. Новички легко могут заработать много денег, но и легко все потерять. Исключение составляют так называемые инвестиционные биржевые фонды (ETF). В конце статьи я кратко рассмотрю, что это такое и почему для новичков это идеальный инструмент.

Как заработать на акциях

Чтобы приобрести долю в какой-нибудь компании, надо купить ее акции. Они обращаются на фондовом рынке. Но доступ туда возможен только профессиональным компаниям, которые имеют брокерскую лицензию и аккредитацию на бирже.

Чтобы стать участником торгов, вы должны открыть брокерский счет у любого аккредитованного брокера. При самостоятельном подборе инвестиционных инструментов:

- вы по телефону даете распоряжение об их покупке или продаже;

- работаете на специальных платформах, к которым брокер даст вам доступ и из нее отдаете распоряжения;

- в личном кабинете на смартфоне или компьютере взаимодействуете с биржей через брокера.

С каждой операции брокер взимает комиссионные, поэтому при выборе компании обратите внимание на тарифы. Если вы совсем не хотите заниматься трейдингом, то рассмотрите уже готовые решения для инвестиций, которые разрабатывают специалисты в брокерской фирме. Комиссионные в этом случае будут выше, потому что вы оплачиваете интеллектуальный труд профессионалов.

Как можно заработать на акциях:

- Получить дивиденды. Это не всегда возможно и часто не в том размере, в каком ожидаете.

- Правильно продать ценные бумаги. Это означает, что вы должны продать их дороже, чем покупали. Иногда даже профессиональные инвесторы ошибаются в своих прогнозах. Новичкам уж точно не стоит заниматься самостоятельной торговлей на бирже. Но есть вариант, по которому почти невозможно проиграть. Я говорю об инвестиционных биржевых фондах (ETF).

Преимущества ETF

ETF – это своеобразная корзинка, в которой хранятся ценные бумаги сразу нескольких десятков компаний. Например, есть ETF предприятий США или голубых фишек России, ETF Китая, ETF рынка IT-технологий и др.

Инвестиционная компания покупает пакеты акций на несколько миллионов долларов или евро, формирует из них ETF и продает рядовым инвесторам акции такого биржевого фонда. Покупая их, вы получаете долю от всех компаний, которые входят в данный ETF.

Почему я говорю, что покупка ETF – это идеальный инструмент для новичков:

- Стоимость одной акции ETF незначительная (есть около 500 руб., есть и дороже). В любом случае доступность по цене значительно выше, чем если бы вы покупали ценные бумаги предприятий самостоятельно.

- Комиссионные за управление небольшие, потому что часто ETF следует за биржевым индексом и не требует большой аналитической работы специалистов.

- Можно покупать от 1 штуки, чего не скажешь о покупке акций конкретного предприятия. Часто они продаются только пакетами, на которые уже просто не хватит средств.

И не забывайте, что для самостоятельной покупки ценных бумаг сразу нескольких предприятий потребуется большой капитал. Не все начинающие инвесторы его имеют. Сосредотачиваться на какой-то одной компании не имеет смысла. Вы можете все потерять. Портфель должен быть дифференцирован, т. е. распределен между инструментами с разным уровнем риска.

В ETF риск потери доходов сведен к минимуму, т. к. вы одновременно покупаете акции нескольких десятков предприятий. Проседает одно из них, поднимается другое, а в среднем ваша доходность растет. Сложно представить ситуацию, когда рухнут сразу все компании в вашем ETF.

На Московской фондовой бирже сейчас представлены 15 ETF. По сравнению с иностранными биржами выбор небольшой. Но недавно и такого не было. Вы можете вложиться в рынки США, Китая, Германии и даже Казахстана, купить фонд золота или IT-технологий.

Отличие акции от облигации

Иногда начинающие инвесторы не понимают разницу между акциями и облигациями. Оба инструмента представляют собой ценные бумаги, но есть существенные отличия:

- Облигации выпускают государственные структуры и частные компании. В первом случае чаще всего пытаются покрыть дефицит бюджета, во втором – привлечь дополнительные средства для развития.

- Покупая облигации, вы становитесь кредитором государства или предприятия, отдаете в долг ему деньги. Они имеют фиксированный срок действия и плату (купонный доход), которую эмитент обязуется выплачивать за использование ваших средств. Не все облигации имеют купонный доход.

- В отличие от акций вы не получаете дивидендов и не имеете права голоса в управлении компанией. Но гарантируете себе получение купонного дохода (обычно 2 раза в год), величина которого фиксируется при покупке.

- Облигации считаются консервативным и низкорискованным инструментом, потому что отказ от выплат грозит . Государство и предприятие сделают все возможное, чтобы этого не допустить.

Финансовые консультанты советуют в своем инвестиционном портфеле обязательно иметь облигации в размере количества прожитых вами лет. Например, если вам 30 лет, то доля облигаций должна быть не менее 30 %.

Заключение

Наша страна прошла еще слишком незначительный путь в рыночной экономике, чтобы мы могли в полном объеме воспользоваться всеми инвестиционными возможностями. Но с каждым годом их становится все больше. Даже если вы можете инвестировать в месяц не более 5 000 рублей, делайте это. Дисциплина и постоянное обучение сделают свое дело. Вы сможете создать свой капитал, а его размер зависит только от вас.

Приветствую вас! На связи Руслан Мифтахов и в этой статье я хочу обсудить о том, как заработать на акциях. Подобный вопрос очень часто возникает у людей особенно новичков, которые только начали изучать финансовый мир.

Многие хотят инвестировать свои сбережения и получить с них серьезный доход. Но справиться с данной задачей не так просто, при неправильном подборе позиций можно потерять крупную сумму.

Какие способы существуют и на что следует обратить внимание?

На вопрос «реально ли это», сразу ответим – да. Но только инвестировать деньги надо с умом, а не покупать все бумаги, которые показались хоть сколько-то привлекательными.

Основной заработок на акциях – покупка активов на бирже с последующей продажей. Схема кажется относительно простой:

- Совершается покупка ценных бумаг на бирже.

- Владелец держит их в течение определенного времени.

- Когда начинается падение стоимости, можно совершить продажу.

- Фиксируется прибыль, подсчитывается доход с проведенной сделки.

Принцип прост – купи дешевле и продай дороже. Но в этой схеме есть множество нюансов, заслуживающих дополнительного внимания.

Тренды – один из факторов для заработка

При торговле ценными бумагами нужно учитывать тренды. По принципам экономики, стоимость регулируется путем балансирования спроса и предложения. Чем более востребован товар и меньше его количество, тем он дороже.

Что же такое тренды? Это движение графика в одном направлении в течение определенного времени. Конечно, линия не может иметь идеальную структуру, иногда происходят просадки. Поэтому нужно изучать общий график за месяц или квартал, год, чтобы четко увидеть тренды.

В отдельные периоды видны резкие подъемы и падения. Как работают тренды на деле:

- трейдеры изучают рынок и находят активы, которые вскоре пойдут в рост;

- покупают ценные бумаги;

- их активность стимулирует подъем стоимости;

- иные игроки замечают тренд и присоединяются к нему, предложение остается прежним, а спрос увеличивается, что сказывается на стоимости;

- происходит насыщение, уже последние трейдеры покупают акции;

- когда биржевой индекс находится на пике, многие инвесторы начинают продавать активы, чтобы зафиксировать прибыль;

- увеличивается предложение и падает спрос, за счет чего происходит просадка.

На графиках в интернете видно, как в отдельные периоды акции падают в цене, затем начинают расти. Все изменения связаны с активностью инвесторов на рынке.

Какие виды инвестиций бывают?

Все разновидности вложений можно поделить на три основных типа:

- Краткосрочные – до 1 месяца. Еще таких инвесторов называют спекулянтами. Они ждут повышения стоимости на определенное значение и перепродают акции.

- Среднесрочные – до полугода. Если войти в тренд на старте, то за этот период можно получить неплохой доход.

- Долгосрочные – до нескольких лет. Инвесторы скупают бумаги, формируют портфель и держат его в течение продолжительного времени.

Долгосрочное вложение – один из самых простых способов. За несколько лет практически все акции вырастут в цене. Но важно правильно подбирать бумаги для своего портфеля, анализировать ситуацию и последующее развитие интересующих компаний.

Что такое портфель?

Портфель – это набор акций различных компаний. Главное правило при инвестировании – не стоит вкладывать все деньги в одну позицию. Существенно повышаются риски, можно не только серьезно заработать, но и потерять крупную сумму.

Поэтому инвесторы формируют портфели для вложения средств. В них могут входить бумаги десятка компаний, которые в дальнейшем должны пойти в рост. Срок хранения зависит от пожеланий человека.

Принцип прост – доходы по прибыльным позициям должны компенсировать потери по убыточным. Инвестор с грамотно сформированным портфелем с большой вероятностью останется в выигрыше.

Заработок на дивидендах

Дивиденды – один из способов заработка. Акционеры являются владельцами компании. Следовательно, они имеют право на получение прибыли организации. Именно ее и называют дивидендами.

Можно приобрести акции Газпрома, Сбербанка и других компаний, которые не испытывают финансовых проблем и получают серьезную прибыль. Но размер дивидендов непостоянный, нет точного значения, прописанного в законах или правилах.

Судя по отзывам, параметр может составлять и 5%, и 10 и 15. Значение способно стать совершенно любым. Но как оно устанавливается?

- Собирается совет акционеров, на который приглашаются держатели ценных бумаг компании.

- Руководство оглашает финансовые показатели за расчетный период.

- Акционеры голосуют за определенный параметр выплат в текущем году.

Может быть принято решение о полном отказе от дивидендов. Например, в текущем году компания показала не самые лучшие результаты. Тогда акционеры отказываются от прибыли, она направляется на развитие организации и оздоровление.

Если хотите 100% получать дивиденды, то советую обратить на привилегированные акции.

Как купить акции?

Вы теперь знаете, как можно заработать на акциях, но где их купить? Предлагаем схему из нескольких последовательных шагов.

Первоначально выберете брокера. Лучше отдать предпочтение надежным компаниям с положительной репутацией. Учитывайте, что не у всех российских брокеров есть выход на международные биржи для покупки ценных бумаг иностранных учреждений. Этот факт стоит уточнить при обращении.

Один из лучших брокеров у нас в России является Открытие, дистанционно открыть счет может по кнопке ниже.

Важно, что у брокеров присутствует комиссия. Ее размер составляет от 0.02 до 0.5% от суммы сделки. Данный параметр зависит от конкретной компании. Чем меньше комиссия, тем лучше для вас.