Лимит кассы. Расчет лимита кассы: копейка в копейку Нарушение лимита кассы штраф в году

Из статьи вы узнаете :

- Что такое лимит по кассе

- Какие компании могут не устанавливать кассовый лимит в 2016 году

- Как рассчитать лимит по кассе на 2016 год

- Образец приказа, которым утверждается лимит остатка наличных денег в кассе

- Должны ли предприниматели иметь лимит по кассе в 2016 году

- Сумма лимита кассы на 2016 год

- Как рассчитать лимит кассы 2016

Кассовый лимит - это максимально возможная денежная масса наличных средств, оставшаяся в конце рабочего дня и для сохранности размещенная в кассе. Также лимитированная сумма называется переходящим остатком. Правила определения граничного размера денег указаны в положении Банка России от 11.03.2014, зарегистрированном под номером 3210-У.

Но что делать, если лимит есть, а по факту его нет? Тогда считается, что он равен 0. Если же остаток превышает фиксированный размер, предпринимателю следует задуматься, что делать с деньгами в вечернее время суток, когда кредитно-финансовое учреждение уже закрыто, а оставлять наличные в магазине или офисе опасно.

Все дело в том, что хранить наличные в кассе в сумме, которая превышает лимит, означает нарушать действующее законодательство России, что влечет за собой штрафные санкции. В данном случае административная ответственность составляет 40000-50000 рублей, что засвидетельствовано в статье 15.1 КоАП РФ.

Кто в 2016 году освобожден от фиксированного лимита по кассе?

В 2016 году имеют право обойтись без установки лимита основатели и представители малого бизнеса. То есть им не запрещается накопления в кассе в любой сумме. Сложность состоит лишь в том, чтобы удостовериться - вы действительно относитесь к списку фирм, занимающихся малым бизнесом.

Признаки субъекта малого бизнеса в 2016 году описаны в Законе:

прибыль за последний отчетный год не должна превышать 400 миллионов рублей;

количество сотрудников допускает 100 человек, не более;

доля вложений в предприятии от юридических лиц не может составлять более 25%.

Как показывает практика налогообложения, под эти требования подпадают как «упрощенцы», так и «вмененщики». Но и здесь есть небольшой нюанс - как ни странно, далеко не все «упрощенцы» занимаются малым бизнесом. Что касается документального подтверждения статуса организации, делать этого не нужно. Если фирма подпадает под основные критерии, о которых идет речь в этой статье, значит можете быть спокойны.

Определиться с составом учредителей, а именно с долей юрлиц, позволит решение о регистрации ООО или справка из ЕГРЮЛ. Опытный бухгалтер отметит нужные сведения и на счетах бухучета. По Инструкции к Плану счетов аналитический учет относительно счета 80 включает обеспечение образования сведений касательно учредителей предприятия и стадий формирования денежного капитала.

Когда руководство предприятия уверено в том, что оно занимается малым бизнесом, необходимо составить приказ, отменяющий лимит, как его правильно оформить, образец представлен ниже.

Образец приказа, отменяющего кассовый остаток организации

Если же требования, определяющие малый бизнес, не выполнены, приказ тоже издается, но в тексте обозначается лимитированная сумма, которую к тому же нужно предварительно рассчитать.

Порядок расчета лимита по кассе в 2016 году

Исчисление лимита по кассе в 2016 году включает возможное применение сразу нескольких способов:

1. Для расчета необходимо знать объем денежных поступлений в кассу за реализованные за текущий период товары или предоставленные услуги. Просто подставьте под формулу собственные данные:

Лимит по кассе если есть выручка = Доходная часть в рублях / Расчетный период, дни * Количество времени, которое прошло между днями сдачи банкнот в банковское учреждение.

При чем расчетный период, который берется за основу при вычислении остатка, в 2016 году не может превышать указанные в законодательстве 92 рабочих дня, но никаких ограничений нет в минимальном значении этого периода.

Время, которое дается между датами сдачи наличных в банк - не более 7 рабочих суток. Если вы можете доказать, что в населенном пункте, где вы проживаете или осуществляете свою деятельность, нет банка, период может увеличиться до 14 дней, и это не будет нарушением.

Пример

Пусть ООО «Ева» реализует товары косметической направленности и применяет форму налогообложения УСН, описывающую удержание отчислений из суммы, полученной из разности доходной и расходной части. Начальство в 2016 году приняло решение лимитировать остаток наличных, которые находятся в кассе. В качестве ориентировочного отчетного периода взят декабрь 2015 года.

Выручка наличными в 2015 году достигла 400000 рублей, магазин работает по графику, в котором не предусмотрено выходных дней. В банк кассир предоставляет выручку трижды в неделю - в понедельник, среду и пятницу с промежутком 2 рабочих дня.

Итак, подсчитаем длительность расчетного периода - она равняется 31 дням, ведь магазин работает без выходных. Между днями сдачи наличных проходит регулярно по 2 дня.

Имеющиеся сведения позволяют бухгалтеру сделать точный расчет по кассовому лимиту:

400000 рублей / 31 день * 2 = 25807 рублей.

2. Второй способ предусматривает знание суммы выдачи наличных средств из кассы. Его следует применить если торговля проводится не за наличные, то есть выбран безналичный метод расчета между клиентом и поставщиком, но в своей деятельности в других областях вы используете как раз наличные.

Лимитированная сумма по остатку денег, исчисляемая из объема выдач денежной массы из кассы = Объем предоставленных денег за отчетный период, в рублях / Расчетный временной отрезок времени, где учтены объем наличных выдач, определяется в днях * Отчетный период между числами получения наличных в банковской структуре, рабочие дни.

Обратите внимание, что к выданным денежным средствам не относятся суммы, за счет которых производится выплата заработка работникам, стипендии и других подобных поощрений.

Расчетный период варьируется в пределах 92 рабочих дня, количество дней между внесением денег в банк допускается не более 7-14 дней.

Пример

ООО «Бум» занимается розничной торговлей, о чем указано в соответствующих регистрационных документах. Организация является «упрощенцем», а в качестве объекта налогообложения выбраны доходные суммы за вычетом расходов. Общество не работает с наличкой, все клиенты вносят оплату через банк. Но все-таки предприятию необходимо время от времени снимать со счета деньги и использовать их для расчета с поставщиками. Поэтому начальство приняло решение зафиксировать лимитированный размер кассового остатка в 2016 году. Чтобы определиться с нужной суммой, в качестве расчетного периода выступает декабрь 2016 года.

Чтобы вычисления стали возможными, бухгалтер выделил такие показатели:

- в декабре 2015 года обществу в банке выданы 800000 рублей, которые были потрачены на оплату поставщикам за товар;

- зарплата из кассы работникам не изымалась;

- в декабре было 20 рабочих дней;

- наличные в банковском учреждении получались по понедельникам и четвергам, таким образом промежуток составляет 3 дня.

Кассовый лимит = 800000 рублей / 20 дней * 3 дня = 120000 рублей.

Как в 2016 году выглядит приказ на определение лимита по кассе

Когда фиксированная сумма рассчитана, необходимо ввести нововведения в действие, осуществляется это путем выдачи соответствующего приказа, образец которого представлен ниже.

Есть ли право у предпринимателей в 2016 году не фиксировать лимитный размер денег по кассе?

Действительно, предприниматели могут не фиксировать размеры остатка по кассе, т.е. никаких ограничений и обязательных сроков в этом случае не существует. Однако это не выгодно для самого собственника - теперь только он отвечает за сохранность денег, поэтому в интересах сохранности имущества руководству все же следует задуматься о сдаче денег в банк. Еще один вариант - как можно чаще изымать из кассы наличные для траты на личные нужды.

У бизнесмена сразу возникнет вопрос - как документально оформить взятие денег на собственные нужды? Специально заполнять дополнительные бумаги не нужно, просто зафиксируйте суммы в соответствующих графах налогового учета, если вы состоите на УСН, то изменения в денежных массах нет надобности отражать и в Книге доходной и расходной частей, ведь как к таковым затратам они не относятся и ни на что особенно не влияют. Для удобства заведите отдельный блокнот или тетрадь, куда вносите соответствующие записи.

Единственное примечание - каждую операцию подтверждайте приказом, сделать это совсем не сложно.

Кассовая дисциплина в 2018–2019 годах предусматривает строгое соблюдение правил ведения кассовых операций, установленных для фирм и ИП, имеющих дело с наличными расчетами. Какие правила и нюансы нужно знать при работе с ККМ? Кто, как и когда проводит контроль за соблюдением кассовой дисциплины? Какая ответственность возникает за нарушение ведения кассовых операций? Рассмотрим ответы на эти и другие вопросы в материале далее.

Контрольно-кассовая дисциплина в 2018-2019 годах

Контрольно-кассовая (или кассовая) дисциплина — это соблюдение юрлицами и ИП законодательно установленных в РФ правил осуществления наличных денежных расчетов. Расчеты наличными деньгами включают в себя все виды приходно-расходных операций, осуществляемых фирмой или ИП с наличными денежными средствами.

Наиболее широким в целях наличных расчетов является понятие кассы (операционной кассы), через которую фирма или ИП производит расчеты наличными деньгами. Чаще всего это такие операции, как выплата зарплаты, получение-сдача денег в банк, расчеты с подотчетными лицами, выдача-возврат займов. В кассу также может поступать наличная выручка.

Получение наличной выручки обязывает к применению контрольно-кассовой техники (п. 1 ст. 1.2 закона "О ККТ..." от 22.05.2003 № 54-ФЗ). Хотя в ряде случаев допускается ее неприменение:

- Юрлицами и ИП при осуществлении деятельности определенных видов (п. 2 ст. 2 закона № 54-ФЗ).

- Юрлицами и ИП, находящимися на ЕНВД, и ИП, применяющими ПСН. Им достаточно оформить для покупателя любой документ, подтверждающий прием денег. По содержанию он схож с обычным товарным чеком. Однако с 01.07.2018 эти лица (кроме занятых определенными видами деятельности) утратили возможность таким образом оформлять получение денежных средств и обязаны применять онлайн-кассы (п. 7 ст. 7 закона «О внесении изменений…» от 03.07.2016 № 290-ФЗ). Ведение таких видов деятельности, как оказание услуг населению, торговля в розницу, услуги общепита и ряд других, дает плательщикам ЕНВД и ИП, применяющим ПСН, право отложить применение онлайн-касс до 01.07.2019 (п. 7.1 ст. 7 закона № 290-ФЗ).

- Юрлицами и ИП при осуществлении деятельности в условиях, затрудняющих применение ККТ (п. 3 ст. 2 закона № 54-ФЗ).

Количество используемых кассовых аппаратов или иных пунктов получения денег способами, допускающими неприменение ККТ, не ограничено. Но в конце рабочего дня поступившая выручка должна быть оприходована в кассу фирмы или ИП.

Таким образом, соблюдение кассовой дисциплины в 2018-2019 годах предполагает выполнение правил ведения приходно-расходных операций, проводимых по кассе юрлица или ИП, и правил работы с ККТ или документами, которые оформляются при неприменении ККТ.

Кассовая дисциплина обязательна для всех.

В чем состоит соблюдение кассовой дисциплины

Соблюдение кассовой дисциплины сводится к исполнению правил, установленных следующими документами:

- Указанием Банка РФ от 11.03.2014 № 3210-У, которое определяет правила ведения кассовых операций для юрлиц и ИП.

Подробнее об этом документе читайте в статье «Нюансы положения о порядке ведения кассовых операций» .

- Указанием ЦБ РФ от 07.10.2013 № 3073-У, которое содержит условия расчетов наличными деньгами.

- Законом РФ от 22.05.2003 № 54-ФЗ, устанавливающим правила применения ККТ.

- Законом РФ от 03.07.2016 № 290-ФЗ или законом об онлайн-кассах, внесшим существенные изменения в правила закона № 54-ФЗ, основные этапы внедрения которых приходятся на 2017-2019 годы.

Подробнее о законе № 290-ФЗ и последствиях его вступления в силу читайте в материалах:

- «Онлайн-кассы с 2017 года - закон принят» ;

- «Актуальные поправки к закону об онлайн-кассах» .

В отношении операционной кассы основные правила таковы:

- Назначается лицо, выполняющее функции кассира, с которым обязательно заключается договор о полной матответственности. Исключением будут ситуации, когда кассу ведет сам руководитель юрлица или ИП, работающий в одиночестве.

- Деньги и кассовые документы хранятся в условиях, обеспечивающих их сохранность.

- Операции, проводимые по кассе, оформляются документами установленной формы с соблюдением определенного порядка их заполнения. Оформление документов производится непосредственно при совершении операции, а по оприходованию наличной выручки, полученной вне операционной кассы, - ежедневно в конце рабочего дня. Кассовая дисциплина в 2018-2019 годах для ИП, которые ведут упрощенный учет своих операций, допускает, что документы по кассе можно не оформлять.

Подробнее о видах кассовых операций читайте в статье «Понятие и виды кассовых операций (правовое регулирование)» .

- Если в операционную кассу поступает наличная выручка, то должен присутствовать кассовый аппарат. Выдача кассового чека при получении наличной выручки обязательна (ст. 5 закона № 54-ФЗ).

- Деньги, принимаемые кассиром, проверяются на подлинность. Соблюдается определенный порядок проверки их количества при приеме и выдаче.

- Поступившая в операционную кассу наличная выручка должна расходоваться только на определенные цели: выплата зарплаты, расчеты с поставщиками и покупателями, выдача под отчет. ИП могут брать деньги на личные нужды.

- Предельная сумма расчетов наличными деньгами между юрлицами, между ИП, между юрлицами и ИП ограничена величиной 100 000 руб. по одному договору. При этом расчеты с физлицами не лимитируются, а ИП для личных нужд из кассы вправе брать любые суммы.

Подробнее о лимите расчетов между юрлицами читайте в материале «Какой предельный размер расчетов наличными между юридическими лицами?» .

- Выдача под отчет осуществляется по распоряжению руководителя либо по завизированному им заявлению подотчетного лица. Для отчета по выданным суммам предоставляется 3 рабочих дня от даты истечения срока, на который выдавались деньги (в том числе командировочные). Неизрасходованные суммы должны быть возвращены в кассу или будут удержаны из заработной платы подотчетного лица (ст. 137 ТК РФ).

О действующем порядке выдачи денег по отчет читайте .

- Устанавливается лимит остатка денег в кассе на конец рабочего дня. Порядок его расчета фирма или ИП выбирают самостоятельно из двух способов, предлагаемых указанием Банка РФ № 3210-У. Излишек должен быть сдан в банк. Наличие сверхлимитного остатка допускается только в дни выдачи зарплаты (не более 5 рабочих дней). Кассовая дисциплина в 2018-2019 годах для ООО, относящихся к СМП, и для ИП, предполагает, что эти лица могут не устанавливать данный лимит. Для обособленных подразделений он устанавливается либо головным офисом (если у подразделения нет своего расчетного счета), либо самостоятельно (если свой расчетный счет у подразделения есть).

Об определении величины лимита остатка кассы читайте в материале «Как рассчитать лимит остатка кассы?» .

- Через кассу могут осуществляться операции с наличной валютой. Чаще всего они связаны с выдачей денег на зарубежные командировки и сдачей-получением валюты в банке. В некоторых случаях могут иметь место расчеты с резидентами (ст. 9 закона РФ от 10.12.2003 № 173-ФЗ).

Подробнее о валютных операциях читайте в статьях:

- «Валютные операции: понятие, виды, классификации» ;

- «Изменения в валютном законодательстве с 2018 года» .

Что надо знать о работе с ККТ

Требования к применяемой в 2018-2019 годах ККТ определяет обновленный закон № 54-ФЗ.

С 01.02.2017 на учет в ИФНС начали ставиться только кассы нового образца (онлайн-кассы). С 01.07.2017 такой вид касс стал обязательным для использования всеми хозсубъектами.

Онлайн-кассы принципиально отличаются от применявшихся ранее касс с фискальным накопителем. Соответственно, и требования к ним предъявляются совершенно другие.

Об общих требованиях, которым должны удовлетворять онлайн-кассы, читайте в статье «Где и по какой цене можно купить онлайн-кассу?» .

Иными стали и проблемы, возникающие при их работе.

Ответы на многие вопросы, связанные с применением онлайн-касс, вы найдете в нашей рубрике «Онлайн-кассы ККТ ККМ» .

На чем базируется знание порядка оформления кассовых документов

Изменения, внесенные в закон № 54-ФЗ законом № 290-ФЗ, не только отразились на требованиях к применяемой кассовой технике, но и привели к обновлению требований к формируемым этой техникой документам: кассовым чекам и БСО. При этом БСО стал документом, при оформлении которого должны применяться устройства, аналогичные онлайн-кассам. Соответственно, одинаковым оказался и перечень реквизитов для документов, формируемых новыми кассами (ст. 4. 7 закона № 54-ФЗ).

О том, что изменилось для БСО с появлением онлайн-касс, читайте в статье «Закон об онлайн-кассах - как применять БСО (нюансы)» .

Для лиц, имеющих возможность отсрочить начало работы с онлайн-кассами, остаются в силе правила, позволяющие выдавать при получении денег за осуществленную у них покупку документ любой формы, свидетельствующий о получении средств. Поэтому форму необходимых им бланков (в частности, бланков БСО, применяемых, например, при оказании услуг населению) фирма или ИП вправе разработать самостоятельно, если такой бланк не утвержден на законодательном уровне. Обязательные реквизиты таких БСО приведены в постановлении Правительства РФ от 06.05.2008 № 359. Корешки бланков БСО, подтверждающих сумму полученной за день выручки, следует сдать вместе с деньгами в операционную кассу в конце рабочего дня.

Подробнее о применении БСО старого образца читайте в материале «Что относится к бланкам строгой отчетности (требования)?» .

В операционной кассе оформляются 2 вида действий:

- Приходные с использованием приходного кассового ордера (ПКО) формы КО-1, к которому, по возможности, прилагаются документы, подтверждающие величину поступающей суммы. Отрывная часть ПКО (квитанция), содержащая подписи уполномоченных лиц и печать, передается вносителю.

- Расходные с использованием расходного кассового ордера (РКО) формы КО-2, к которому, как правило, прилагаются документы, подтверждающие величину выдаваемой суммы (платежные ведомости, служебные записки, копии приказов, чеки, квитанции). В РКО отражаются реквизиты документа, удостоверяющего личность получателя. Если получение осуществляется по доверенности, то к РКО прилагается ее оригинал (если доверенность разовая) или копия (если доверенность не является однократной).

Формы ПКО и РКО установлены постановлением Госкомстата РФ от 18.08.1998 № 88 и обязательны к применению в РФ при оформлении приходно-расходных операций. На каждую операцию оформляется свой отдельный документ.

Все ПКО и РКО, выписанные в течение дня, фиксируются в кассовой книге формы КО-4, в которой подводятся итоги работы за день (обороты по приходу и расходу) и выводится сумма остатка на конец дня.

ПКО, РКО и кассовая книга содержат отсылку к счетам бухучета, указание которых обязательно для фирм и необязательно для ИП, которые не должны вести бухучет (подп. 1 п. 2 закона от 06.12.2011 № 402-ФЗ).

Дополнительно могут также заполняться такие формы кассовых документов, как журнал регистрации приходных и расходных кассовых документов формы КО-3 и книга учета принятых и выданных другим кассирам денежных средств формы КО-5.

Порядок заполнения кассовых документов приведен в постановлении Госкомстата № 88 и указании Банка РФ № 3210-У.

О правилах заполнения кассовых ордеров читайте в материалах:

- «Как заполняется приходный кассовый ордер (ПКО)?» ;

- «Как заполняется расходный кассовый ордер (РКО)?» .

Кто осуществляет контроль за соблюдением кассовой дисциплины

Контролировать правильность действий по осуществлении кассовых операций должны все работники, связанные с их выполнением. Если в организации есть главный бухгалтер, то за контроль работы бухгалтерии и входящей в ее состав операционной кассы отвечает он. Общую ответственность за деятельность фирмы несет ее руководитель, а за деятельность ИП отвечает сам ИП.

Проверку кассовой дисциплины в 2018-2019 годах, которая может закончиться для проверяемого лица административным штрафом или последующей выездной проверкой, осуществляют налоговые органы (п. 1 ст. 7 закона РФ от 21.03.1991 № 943-I).

Цели этой проверки заключаются в выявлении фактов:

- неполноты и несвоевременности оприходования выручки;

- превышения лимита расчетов наличными;

- превышения лимита остатка кассы;

- использования запрещенной, неисправной или не соответствующей установленным требованиям ККТ;

- невыдачи кассовых чеков или БСО;

- несоответствия фактических денежных остатков в кассе суммам, указанным в документах;

- выдачи крупных денежных сумм под отчет на неоправданно длительные сроки.

Как проводится проверка кассовой дисциплины

Проверка кассовой дисциплины в 2018-2019 годах проводится по решению руководителя ИФНС в порядке, установленном приказом Минфина РФ от 17.10.2011 № 133н. В процессе проверки изучаются:

- Все документы, которые имеют отношение к оформлению кассовых операций.

- Отчеты фискальной памяти и контрольные ленты ККТ - по технике старого образца.

- Документы на приобретение, регистрацию и обслуживание ККТ.

- Документы, связанные с приобретением, учетом и уничтожением БСО, - для тех их видов, которые продолжают оформляться по старым правилам.

- Учетные регистры бухгалтерских или хозопераций.

- Приказ на лимит кассового остатка.

- Авансовые отчеты.

При этом проверяющим предоставляется неограниченный доступ к ККТ, в том числе к ее паролям и к наличным денежным средствам.

При проверке могут запрашиваться любые другие документы, имеющие отношение к предмету проверки, а также пояснения.

Ответственность за ведение кассовых операций с нарушениями

Ответственность за нарушение кассовой дисциплины является административной. Срок привлечения к ней с 15.07.2016 увеличен до 1 года со дня совершения правонарушения (п. 1 ст. 4.5 КоАП РФ). Ранее срок давности за административные нарушения составлял 2 месяца. Так что разовое нарушение кассовой дисциплины в 2019 году может остаться безнаказанным.

Своевременно же выявленное нарушение приведет к достаточно высоким штрафам, поскольку законом № 290-ФЗ с 2016 года штрафы за нарушение кассовой дисциплины, а точнее ответственность за неприменение ККТ, серьезно увеличены. Административная ответственность за неприменение ККТ влечет за собой:

- штраф для должностных лиц в размере от 25 до 50% от суммы расчета, осуществленного без применения ККТ, но не менее 10 000 руб.;

- штраф для юрлиц в размере от 75 до 100% от суммы расчета, осуществленного без применения ККТ, но не менее 30 000 руб. (п. 2 ст. 14.5 КоАП).

Если организация или ИП попадется вторично на неприменении ККТ, то в случае, когда сумма расчетов без применения ККТ составит (в том числе в совокупности) 1 млн руб. и более, это повлечет:

- дисквалификацию должностных лиц на срок от 1 года до 2 лет;

- приостановление деятельности до 90 суток для ИП и организаций (п. 3 ст. 14.5 КоАП РФ).

Ответственность за нарушения в ведении кассовой дисциплины в 2018-2019 годах в виде применения ККТ, которая не соответствует установленным требованиям, применения контрольно-кассовой техники, используемой с нарушением установленного законодательством РФ порядка и условий ее регистрации и перерегистрации предусматривается ответственность в виде:

- предупреждения или штрафа в размере от 1500 до 3 000 руб. для должностных лиц;

- предупреждения или штрафа в размере от 5 000 до 10 000 руб. для юрлиц (ст. 14.5 КоАП РФ, п. 15 ст. 7 закона № 290-ФЗ).

Закон № 290-ФЗ внес и другие основания для привлечения к ответственности за нарушения в применении ККТ. Например:

- за ненаправление покупателю кассового чека или бланка строгой отчетности в электронном виде или за непередачу этих документов на бумажном носителе по требованию покупателя;

- введена ответственность фискальных операторов, изготовителей ККТ, экспертных организаций.

Но даже если в момент проведения проверки кассовой дисциплины ИНФС не сможет привлечь нарушителя к ответственности в виде административного штрафа (из-за истечения 2-месячного срока с момента совершения правонарушения), то радоваться не стоит. Обнаружение нарушений в применении ККТ послужит поводом для более пристального внимания к налогоплательщику и при выявлении еще каких-либо проблем в его работе может привести к досрочной выездной проверке. Однозначный интерес налоговиков вызовут неполнота и несвоевременность оприходования выручки, а также выявление несоответствий документальных и фактических остатков денег в кассе.

Факт выдачи крупных денежных сумм под отчет на неоправданно длительные сроки может привести к доначислению НДФЛ с этих сумм (постановление президиума ВАС РФ от 05.03.2013 № 14376/12).

Итоги

Принятие наличной денежной выручки, как правило, обязывает ее получателя иметь кассовый аппарат, выдающий документ о принятии соответствующей суммы. С 01.07.2017 обязательными для применения стали ККТ нового типа - онлайн-кассы. На них формируются не только кассовые чеки, но и БСО. Соответственно, поменялись требования к новым ККМ и документам, выдаваемым ими.

Существуют лица, не обязанные применять ККТ, а также лица, обладающие правом начать делать это позднее (с 01.07.2018 или с 01.07.2019). Они вправе выдавать при приеме денег любой документ, подтверждающий факт приема. Этот документ может иметь самостоятельно разработанную форму, если его бланк не утвержден законодательно. Здесь можно руководствоваться правилами оформления старых БСО.

В части документов, формируемых по операционной кассе, изменений в 2018-2019 годах нет. Как нет и перемен в инстанции, проверяющей состояние кассовой дисциплины (т. е. соблюдение правил работы с наличными деньгами), - ею остается ИФНС. Несмотря на ограниченность срока привлечения к ответственности за совершение нарушений при работе с кассой, выявление таких нарушений чревато последствиями в виде выездной налоговой проверки.

Сама же административная ответственность с 2016 года существенно увеличена: выросли размеры штрафов, расширены виды ответственности за неприменение ККТ, в связи с началом работы с кассовой техникой нового типа введены новые основания для привлечения к ответственности.

«О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства».

Разберем актуальные вопросы ведения кассовых операций в 2016 году.

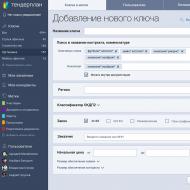

Регистрация ККМ в налоговой и применение ККМ в 2016 году

Вопрос 1: ООО (УСН — 6%) занимается оказанием услуг (ремонт квартир и офисов). В договоре указано, что только услуги, материал — заказчика (то есть возможно применение БСО). Если в рамках договора ООО продает заказчику материалы, то в этом случае возможно применение БСО или нужно использовать ККМ?

Ответ: следует помнить, что БСО возможно применять только, если речь идет об оказании услуг населению. В данном случае речь идет о продаже материалов. Соответственно, при реализации материалов для ремонта, за наличный расчет, следует использовать ККМ.

Вопрос 2: организация УСН ведет розничную торговлю в нескольких торговых центрах г. Москвы (в разных АО). Юридический адрес организации на территории 26 Налоговой инспекции. Имеет ли право организация зарегистрировать все ККМ в 26 Налоговой инспекции или необходимо создавать обособленные подразделения по месту установки ККМ?

Ответ: ККТ нужно зарегистрировать в налоговой инспекции по месту фактического нахождения обособленного подразделения, на территории которого ККТ будет использоваться.

Вопрос 3: в течение дня ККМ не включалась, выручки не было. Надо ли в конце дня включить ККМ и снять нулевой Z-отчет? И в журнале кассира-операциониста отразить отсутствие операции? Или, если не включалось в сеть, то ничего нигде отражать не надо?

Ответ: прямой ответ на данный вопрос законодательство не содержит. Но по данному вопросу в СМИ были разъяснения налоговых органов том, что если ККМ вообще в течение дня не включался, то и Z-отчет в конце дня распечатывать не следует.

Также обратите внимание и на следующие разъяснения: если кассовый аппарат в начале смены был включен, то снимать Z-отчеты, даже если за всю смену не было выручки, необходимо («ККТ на контроле», интервью с Я.Я. Хомец, советником отдела контроля за предпринимательской деятельностью в сфере госрегулируемых видов деятельности и применения ККТ ФНС России, советником государственной гражданской службы РФ 2 класса; журнал «В курсе правового дела», № 10, май 2009 г.).

Вопрос 4: имеет ли организация право взнос в уставный капитал, внесенный в кассу, потратить на командировочные расходы, минуя банк?

Ответ: да, можно.

Проверка кассы

Вопрос : кто сейчас проверяет кассу? Есть ли срок исковой давности по проверке кассы? За какой период может быть проверена касса?

Ответ : кассовую дисциплину организации проверяет ИФНС. В письме ФНС России от 12.09.2012 № АС-4-2/15195 говорится, что действующими нормативными правовыми актами периодичность проведения проверок за полнотой учета выручки денежных средств в организациях и у индивидуальных предпринимателей не ограничена.

Соответственно, инспекция может проверить организацию несколько раз в год. За несоблюдение кассовой дисциплины организация может быть оштрафована по ст.15.1 КоАП РФ на сумму до 50 000 рублей. Срок исковой давности по административным правонарушениям составляет два месяца.

Штрафы за несоблюдение кассовой дисциплины

Вопрос 1: микропредприятие (розничная торговля) УСН «доходы минут расходы». Остаток в кассе на 31.12.2015 — 950 000 руб. Лимит остатка наличности в кассе отменен. Могут ли к организации быть предъявлены претензии при проверке (в кассе большая сумма)?

Ответ: согласно п.2 Указания ЦБ РФ от 11.03.2014 № 3210-У, организации — субъекты малого предпринимательства могут не устанавливать лимит остатка наличных денег и хранить их в полном объеме в кассе, не сдавая в банк. Соответственно, претензий в данном случае быть не должно.

Вопрос 2: какой штраф за работу ККМ не по месту регистрации?

Ответ: организация, осуществляющая деятельность через обособленные подразделения, находящиеся в одном муниципальном образовании на территориях, подведомственных разным налоговым органам, должна зарегистрировать в установленном порядке контрольно-кассовую технику в территориальном налоговом органе по месту нахождения одного из ее обособленных подразделений, в котором организация поставлена на учет (письмо Минфина России от 18.08.2010 № 03-01-15/7-183). В случае если применяемый обособленным подразделением кассовый аппарат будет зарегистрирован в налоговом органе не по адресу места нахождения обособленного подразделения, может быть наложен штраф в соответствии с ч. 2 ст. 14.5 КоАП РФ в виде предупреждения или наложения административного штрафа.

Вопрос 3: какие нарушения по кассе являются длящимися? Какой срок длящихся нарушений по кассе?

Ответ: за несоблюдение кассовой дисциплины компанию могут оштрафовать по ст. 15.1 КоАП РФ. То есть ответственность административная. Согласно ст. 4.5 КоАП РФ, срок исковой давности — два месяца, а при длящихся нарушениях — с момента обнаружения. Нарушения, которые можно отнести к длящимся поименованы в пп.1 ст. 4.5 КоАП РФ. Согласно нормам данной статьи, нарушение работы с наличностью длящимся правонарушением признаваться не должно.

Лимит кассы для малого бизнеса упразднен

Вопрос: надо ли определять лимит остатка кассы для индивидуального предпринимателя? Сохраняется ли в 2016 году предельный лимит расчетов между организациями и ИП?

Ответ : да, лимит ИП могут не определять.

Понятие кассы для ИП в Указании 3210-У не определено. Но это не значит, что предприниматели совсем могут отказаться от ведения кассовых операций. Для них действует упрощенный порядок ведения кассы, который прописан в том же Указании 3210-У.

Лимит расчетов между организациями и предпринимателями прежний. Если вы ведете расчеты с юридическим лицом, предел в рамках одного договора составляет не более 100 000 рублей (Указания Банка России от 07.10.2013 № 3073-У).

- Что такое кассовая дисциплина

- Какие документы нужны для ведения кассовой дисциплины

- Кто осуществляет проверку кассовой дисциплины

Кассовая дисциплина – это правила оформления кассовых операций. Говоря простым языком, правила приема, хранения и выдачи наличных денег. Для понимания термина «Кассовая дисциплина» следует четко понимать различия в определениях «Кассовый аппарат» и «Касса».

Кассовый аппарат (ККМ, ККТ) – это устройство, с помощью которого производится прием от клиентов за товары или услуги наличных денежных средств. Их может быть как один так и несколько и зависит от потребности в ККТ вашего бизнеса, а также количества торговых точек. Однако по каждому установленному аппарату должна вестись соответствующая требованиям законодательства отчетность.

Касса предприятия (операционная касса) – это учет всех действий в компании, которые касаются наличных денег. Деньги, принятые с помощью ККМ, также сдаются в общую кассу организации. Затем эти деньги либо оформляются для произведения наличных расходов, либо инкассируются в обслуживающий банк для зачисления на расчетный счет. Каких-то особых требований по содержанию кассы предприятия законодательством не оговорено, поэтому в этой роли может выступать как коробка от обуви, так и целый кабинет. В кассе хранятся физически деньги фирмы и все, что с ними происходит, должно подтверждаться соответствующими документами. Это и называется кассовой дисциплиной.

Правила кассовой дисциплины:

- Все действия с наличными деньгами должны оформляться документально.

- Важно строго следить за соблюдением лимита кассы.

- При выдаче денег на любые нужды в обязательном порядке должны выдаваться соответствующие документы.

- Нельзя превышать ограничение на наличные расчеты между двумя субъектами предпринимательства, на сегодняшний день эта сумма не должна превышать 100 тысяч рублей на один договор.

Кто должен соблюдать кассовую дисциплину

Обязанность по соблюдению кассовой дисциплины возлагается на все субъекты административно-хозяйтсвенного сектора, которые работают с наличными деньгами. И не важно, принимаются они по ККМ или БСО. Используемая система расчета налогов в компании также не влияет на необходимость соблюдения кассовой дисциплины.

Правда для индивидуальных предпринимателей с середины 2014 года эти правила немного упрощены. В частности, упразднено оформление приходных и расходных ордеров и кассовой книги. Требуется только оформление документов при выдаче наличных денег на заработную плату работникам.

Кроме того, лимит остатка кассы не устанавливается для индивидуальных предпринимателей и предприятий, имеющих до ста работников, при условии, что общий размер годовой выручки не превышает 800 миллионов рублей.

Все правила кассовой дисциплины можно найти в указаниях ЦБ РФ (Указание от и Указание от ).

Новый курс в «Школе Генерального Директора»

Ведение кассовой дисциплины для ООО и ИП. Перечень документов

Для соблюдения кассовых правил на предприятии должно быть отдельное уполномоченное лицо – кассир. Однако это может делать и директор или непосредственно сам индивидуальный предприниматель. В случае, когда предприятие имеет нескольких кассиров, обязательно назначается старший кассир. Также должно быть назначено лицо, ответственное за . Обычно это главный бухгалтер, но в зависимости от ситуации, может быть и кассир или непосредственно сам ИП. Также это может быть организация, осуществляющая ведение бухгалтерского учета.

С 2015 года необходимо оформлять следующие документы по кассовым операциям:

- Приходный кассовый ордер (ПКО) выписывается на каждое поступление наличных денег в кассу. Когда наличные деньги принимаются с помощью ККМ или БСО, то такой ордер может быть выписан один на общую сумму за смену.

- Расходный кассовый ордер (РКО) оформляется на каждую расходную операцию, т.е. на любую выдачу денег из кассы. Обязательно необходимо проверять правильность заполнения таких ордеров и удостоверить личность сотрудника, которому выдаются деньги.

- Кассовая книга (форма КО-4) – здесь ведется учет всех приходно-расходных операций, т.е. данные каждого ПКО и РКО должны быть в ней отражены. В обязанности кассира входит проведение ежедневной сверки сумм наличности с остатками по кассовым документам. Это допускается не делать, если за смену не было никаких операций.

- Книга учета (форма КО-5) должна заполняться, если на предприятии более одного кассира. В этой книге отражаются все движения денег между кассирами и старшим кассиром. Обязательно их удостоверять личными подписями.

- Расчетно-платежная ведомость и платежная ведомость должны составляться и подписываться работниками при осуществлении им выплат.

Ведение кассовых документов приемлемо как в бумажном, так и в электронном виде.

При ручном оформлении документы должны быть удостоверены оригинальными подписями.

Документы в электронном виде оформляются при помощи компьютера (другой техники) с обеспечением их защиты от несанкционированного доступа и подписываются электронными подписями.

Напоминаем! К кассовой дисциплине не относятся книги учета доходов и расходов, БСО, а также отчет и журнал кассира-операциониста.

- Автоматизация магазина: программа, внедрение, контроль

Ведение кассовой книги в обособленном подразделении

Обязанность по ведению кассовой книги возложена на все обособленные подразделения организации, в которых совершаются кассовые операции. Такие разъяснения даны департаментом наличного денежного обращения Банка России в письме от 4 мая 2012 г. № 29-1-1-6/3255. Аналогичной позиции придерживается и ФНС России в письме от 17 мая 2013 г. № АС-4-2/8827.

В арбитражной практике по этому вопросу нет единого мнения.

Некоторые суды считают, что независимо от того, является или нет обособленное подразделение филиалом (представительством), оно должно вести кассовую книгу (см. постановление Тринадцатого арбитражного апелляционного суда от 19 марта 2013 г. № А56-59643/2012).

Однако есть примеры судебных решений, в которых говорится, что кассовую книгу обязаны вести только сама организация, ее филиалы и представительства (см., постановления Второго арбитражного апелляционного суда от 25 декабря 2012 г. № А28-6462/2012, Тринадцатого арбитражного апелляционного суда от 10 декабря 2012 г. № А56-39499/2012). Следует учитывать, что на практике такой подход может привести к спору с проверяющими. Есть вероятность, что налоговая инспекция посчитает действия организации неправомерными и привлечет ее к ответственности (ч. 1 ст. 15.1 КоАП РФ).

Что такое лимит остатка по кассе

Лимит кассы или переходящий остаток – это предельно возможная сумма наличности, которую допускается оставлять в кассе на конец смены. Все, превышающие его суммы, должны быть сданы в банк. Правда допустимы небольшие отклонения в дни, когда предполагается выдача большого количества наличности (дни зарплаты) или в праздники.

К установлению лимита кассы следует подходить крайне ответственно, так как если лимит не будет установлен на конец рабочей смены, в кассе не должно быть ни рубля. Иначе будет нарушение, за которое предусмотрена административная ответственность и штраф.

Приказ для установления лимита по кассе. Лимит необходимо рассчитать и закрепить во внутреннем приказе, которым может быть установлен лимит как на конкретный промежуток времени, так и на неограниченный срок, т.е. до издания нового приказа.

Упрощенный порядок. Для малых предприятий (менее 100 сотрудников и выручка за предыдущий год менее 800 миллионов рублей) и индивидуальных предпринимателей, с 1 июня 2014 года установление лимита остатка кассы не является обязательным. Однако для его отмены необходимо оформление соответствующего приказа, основанного на Указании Банка России от 11 марта 2014 г. № 3210-У, где непременно должна содержаться следующая формулировка: «Хранить наличные денежные средства в кассе без установления лимита остатка в кассе».

- Оптимизация продаж: 4 проблемы, которые решит мобильное приложение

Как по правилам кассовой дисциплины происходит выдача денег подотчетным лицам

Подотчетные деньги – это наличность, выдаваемая работнику для оплаты хозяйственных расходов, командировочных и иных нужд предприятия. Для выдачи таких денег обязательно заявление от сотрудника, получаемого деньги, в котором необходимо указать полную сумму, период и цель их получения. На заявлении должна быть подпись руководителя.

В случае оплаты хозяйственных или иных расходов предприятия собственными средствами сотрудника, они подлежат возмещению также на основании заявления, в котором обязательно должно быть указано, что «у сотрудника отсутствует задолженность по ранее выданным авансам». Это является требованием законодательства, согласно которому сотрудник перед получением отчетных денег должен полностью отчитаться по полученным ранее авансам.

На предоставление отчета по истраченным денежным средствам сотруднику дается 3 рабочих дня с момента истечения срока, на который денежные средства были выданы, либо со дня выхода на работу. Расходы подтверждаются соответствующими чеками, которые прикладываются к авансовому отчету. Это необходимо для принятия их к зачету как расходов и правильному исчислению налогооблагаемой базы. Кроме того, на денежные средства, потраченные без подтверждающих документов, необходимо уплатить страховые взносы и удержать НДФЛ.

Ограничение в выдаче денег по правилам

Также следует уделять пристальное внимание проведению наличных расчетов между субъектами хозяйствования. Это не относится на расчеты с физическими лицами. Юридические лица и ИП могут осуществлять между собой расчеты наличными, но не более 100 тысяч рублей в пределах одного договора.

Это ограничение не применяется также при выдаче из кассы заработной платы работникам, подотчетных денежных средств работнику – физическому лицу, если эти деньги не планируется использовать на оплату товаров и услуг от имени организации на основании доверенности.

Важно! Наличные деньги из кассы нельзя использовать на погашение займов, оплату аренды и выплату дивидендов.

Кому и когда можно брать деньги из кассы на личные нужны

Любые доходы организации принадлежат непосредственно организации. Поэтому оплата личных нужд учредителей, даже если он всего один, из кассы предприятия производиться не может.

Это не распространяется на ИП, которые могут использовать деньги как из кассы, так и с расчетного счета в любых количествах при условии отсутствия задолженностей по уплате страховых и налоговых взносов.

В случае отсутствия у индивидуального предпринимателя приказа об отмене ведения кассовых документов, для получения наличности из кассы, должен быть обязательно оформлен расходный ордер, содержащий следующую формулировку: «Выдача денежных средств предпринимателю на собственные нужды» или «Передача предпринимателю доходов от текущей деятельности».

Проверка кассовой дисциплины. На что обращают внимание налоговые органы

Ранее уполномоченными на проверку соблюдения правил кассовой дисциплины были банки. Однако с 2012 года эта компетенция передана представителям ФНС, которые при выездной проверке могут проконтролировать:

- правильность ведения учета наличности в кассе;

- информацию, зафиксированную на фискальной памяти ККМ, путем распечатки отчетов;

- любые документы, относящиеся к оформлению кассовых операций (приходные и расходные ордера, отчеты кассового аппарата, кассовую книгу);

- своевременность выдачи кассовых чеков покупателям.

Штрафы за нарушение кассовой дисциплины

Кассовая дисциплина обязывает субъекты хозяйствования соблюдать правила и предусматривает серьезную ответственность за их нарушение. Свод возможных нарушений кассовой дисциплины содержится в ст. 14.5 и 15.1 Кодекса РФ об административных правонарушениях.

Действия, которые не относятся к описанным в данных статьях, не могут квалифицироваться проверяющими как правонарушения, соответственно, за них не может быть выписан штраф. Именно поэтому следует знать, за что могут наказать при выявлении фактов несоблюдения кассовой дисциплины, а за что нет.

1. Не применение ККТ

Согласно статьи 14.5 КоАП это является нарушением и предусматривает ответственность в виде штрафа:

- на должностных лиц - от 3000 до 4000 рублей;

- на юридических лиц - от 30 000 до 40 000 рублей.

Например, за время отсутствия администратора в салоне красоты, парикмахер не пробил чек клиенту. Несмотря на то что эти обязанности не входят в полномочия парикмахера, представители налоговой выписали штраф в 30 тысяч. В суде решение опротестовать не удалось, так как ООО признали виновным в необеспечении соблюдения требований о применении ККТ работниками предприятия. Президиум Высшего арбитражного суда РФ также поддержал налоговую и оставил решение в силе. Постановлением от 3 августа 2004 г. № 6902/04 виновной была признана организация, несмотря на доводы представителей организации о виновности непосредственно кассира.

Как показывает практика, штраф за такие нарушения налагается на всю организацию, хотя виноватым действительно может быть только один работник. Конечно, компании заинтересованы, чтобы оштрафовали только работника, так как сумма штрафа (согласно ст. 14.5 Кодекса РФ об административных правонарушениях) значительно ниже. Однако следует учитывать, что добиваясь возложения штрафа на должностное лицо, можно получить в итоге два. Так как законодательство допускает наложение штрафа и на лицо, допустившее нарушение, и на организацию, в которой оно совершено.

2. Превышение кассового лимита

На основании статьи 15.1 Кодекса РФ об административных правонарушениях, за нарушение лимитов кассы можно получить штраф от 40 000 до 50 000 рублей. Кассовая дисциплина с 2016 года обязывает эти лимиты строго соблюдать.

Как показывает практика, представители налоговой часто не соблюдают срок, установленный для наложения ответственности за это нарушение. Поэтому, если истекло 2 месяца с момента нарушения, и такой штраф все-таки наложили, смело идите в суд.

Если в компании выручка составила менее 800 миллионов рублей, а численность сотрудников меньше 100 человек, компания с середины 2015 года может отменить лимит остатка кассы сразу, причислив себя к малым предприятиям.

Например, за 2012 и 2013 год компания получала выручку в размере 500 млн руб. ежегодно. Это превышает установленные на то время лимиты (500 млн> 400 млн). Поэтому в указанные годы предприятие нельзя было относить к малым. За 2014 год организация получила 700 млн руб. выручки.

И с 25 июля 2015 года компания должна соблюдать новый лимит – не более 800 млн. Соответственно, есть все основания относить предприятие к числу малых, если, конечно, его численность за предыдущий год не более 100 человек, и в уставном капитале фирмы не более 49% доли крупных организаций.

Поэтому фирма имеет законное основание отменить лимит остатка кассы любой датой после 25.07.2015 г.

3. Хранение наличных денежных средств

Кассовая дисциплина 2016 года определяет правила хранения наличных денег, поступивших в кассу предприятия. Основным нарушением этих правил обычно является отсутствие кассовой комнаты, согласно правилам, которая должна представлять собой изолированное помещение, предназначенное для приема, выдачи и временного хранения наличных денег. В соответствии со ст. 15.1 Кодекса РФ об административных правонарушениях, за такое нарушение может быть наложен штраф на сумму от 40 000 до 50 000 рублей на предприятие.

Однако суд может отменить данный штраф в случае непредоставления полных и достоверных доказательств представителями налоговой. Соответственно контролеры должны в обязательном порядке:

- обнаружить свободные наличные денежные средства организации и точно определить их количество;

- зафиксировать достоверный факт их ненадлежащего хранения;

- указать конкретные нормы законодательства, которые были нарушены;

- указать дату и точное место совершения правонарушения.

В случае, если контролеры не смогут определить точное помещение, в котором находится касса и не смогут предоставить других доказательств, то суд будет на стороне организации (постановление ФАС Восточно-Сибирского округа от 4 октября 2005 г. № А33-5576/05-Ф02-4795/05-С1).

4. Неоприходование наличной выручки

Неоприходованные надлежащим образом денежные средства в кассе согласно ст. 15.1 Кодекса РФ об административных правонарушениях, являются основанием для приличных по размеру штрафов (до 50 000 руб.). Пример такого дела, решение по которому было принято в пользу налоговой, - постановление ФАС Западно-Сибирского округа от 7 марта 2007 г. № Ф04-1084/2007(32053-А70-27). Кроме того, попавшись на таком нарушении очень велик риск привлечь выездную проверку. Так как это является основанием допускать факт уклонения от уплаты налогов путем занижения сумм выручки.

5. Превышение лимита расчетов наличными

Также популярное нарушение кассовой дисциплины. С учетом лимита в 100 000 рублей возникают вопросы по исчислению этих сумм, к примеру, если договор не оформлен на бумажном носителе или если оформляются однотипные договоры на разные суммы, которые менее установленного лимита

В соответствии с п. 3 ст. 434 ГК РФ договор не обязательно заключается в виде единого документа. Согласно п. 6 Указания Банка России от 7 октября 2013 г. № 3073-У, лимит устанавливается в пределах одного договора. Но договоры далеко не всегда оформляются письменно. К примеру, если предприятие получает товар по накладной и оплачивает на основании выставленного счета, то лимиты нужно считать в рамках каждой отгрузки.

Счет, оформленный надлежащим образом и содержащий наименование и количество приобретаемого товара, может являться офертой. А оплата, согласно п. 1 ст. 435, ст. 438 ГК РФ, является акцептом этой оферты. Отсюда и возможность заключения разовых сделок купли-продажи, не превышающих разовый лимит в 100 00 рублей (постановление Восьмого арбитражного апелляционного суда от 17 декабря 2013 г. по делу № А75-4466/2013).

Соответственно, если сумма по одной накладной менее 100 000 рублей, допускается ее оплата наличными денежными средствами из кассы предприятия. Однако, в случае наличия долгосрочного договора поставки, претензии проверяющего будут вполне обоснованы. Но в случае отсутствия ссылки на этот договор в накладных, есть все основания для оспаривания решения в суде (постановление Третьего арбитражного апелляционного суда от 9 апреля 2013 г. по делу № А33-18496/2012).

Бытует мнение, что лимит ограничен сутками. Однако, это ошибочное мнение. Лимит ограничивает сумму только в рамках одного договора. Периодичность платежей эта норма не регулирует. Если компания имеет разные договоры, суммы которых не превышают 100 000 рублей, то по ним вполне можно производить оплаты в течение одного дня.

Ответственность за расчеты наличными между юридическими лицами наступает в том случае, если превышено ограничение по размеру суммы платежа по одному договору. Нормами КоАП РФ предусмотрена ответственность также и за другие нарушения порядка работы с наличностью. Подробнее об этом в нашей статье.

Превышение юридическими лицами лимита и нарушение правил расчетов: срок давности привлечения к ответственности

Ответственность за превышение лимита расчета наличными предусмотрена ч. 1 ст. 15.1 Кодекса РФ об административных правонарушениях (далее — КоАП РФ) вместе с рядом нарушений установленного порядка. Указанная норма предусматривает ответственность за наличный расчет с превышением установленного лимита в виде штрафа. Штраф за нарушение расчетов наличными может быть наложен как на должностное лицо, так и на организацию. Штрафы за нарушение лимита расчета наличными для юридических лиц имеют верхний предел в 50 000 руб.

Административные дела о нарушениях расчетов наличными рассматриваются:

- налоговыми органами (ч. 1 ст. 23.5 КоАП РФ);

- в редких случаях — судами (п. 1.1 ст. 23.1 КоАП РФ).

Срок давности по привлечению к административной ответственности за нарушение расчетов наличными составляет 2 месяца (ст. 4.5 КоАП РФ). В соответствии с п. «б» ч. 1 ст. 24.5 КоАП РФ после его окончания вынесение постановления о штрафе не допускается. Таким образом, привлечение к ответственности за нарушение лимита расчетов наличными за пределами срока невозможно.

Срок давности по этому нарушению нужно отсчитывать начиная со следующего дня после его совершения (п. 14 постановления Пленума ВС РФ «О некоторых вопросах…» от 24.03.2005 № 5, далее — постановление № 5). В случае обнаружения факта привлечения к ответственности за пределами срока оспариваемое постановление подлежит отмене (см., например, постановление 9-го ААС от 28.10.2014 № 09АП-42198/14) или суд исключает соответствующие эпизоды из его мотивировки (постановление 13-го ААС от 03.03.2016 № 13АП-1221/16).

Применение ответственности в виде штрафа к должностному лицу: кто отвечает за правильность ведения операций с наличными в организации

Исходя из п. 15 постановления № 5, к ответственности по ст. 15.1 КоАП РФ могут быть привлечены одновременно как организация, так и должностное лицо, на которое возложена обязанность обеспечивать соблюдение установленного порядка.

Ответственность за организацию бухучета возлагается на руководителя организации согласно ст. 7 закона «О бухучете» от 06.12.2011 № 402-ФЗ (далее — закон № 402-ФЗ). Конкретные обязанности по оформлению документов содержатся в должностных инструкциях, утвержденных руководителем, и могут быть возложены:

- На должностных лиц, указанных в нормативных актах ЦБ РФ (например, главного бухгалтера, кассира, пп. 4.2, 4.3 и др. указания № 3210-у).

- При отсутствии в штате поименованных должностей — на руководителя (пп. 4, 4.2 указания № 3210-у).

- На иных должностных лиц, если на это указано в должностной инструкции. В качестве примера можно привести решение Ленинградского облсуда от 12.12.2012 № 7-721/2012: штраф по ч. 1 ст. 15.1 КоАП РФ был применен к территориальному менеджеру, в обязанности которого согласно должностной инструкции входил контроль за составлением внешней и внутренней отчетности.

ВАЖНО! В соответствии с п. 26 постановления Пленума ВС РФ «О некоторых вопросах…» от 24.10.2006 № 18, если бухучет ведет третье лицо, это обстоятельство не может служить основанием для освобождения руководителя организации от административной ответственности, поскольку именно на него возлагается обязанность по правильному ведению бухучета.

Нарушение предела расчетов наличными

В соответствии со ст. 9 закона № 402-ФЗ каждое событие хозяйственной жизни оформляется первичным документом бухучета. Правила обращения с наличными деньгами регулируются указаниями ЦБ РФ «Об осуществлении наличных расчетов» от 07.10.2013 № 3073-У (далее — указание № 3073-у) и «О порядке ведения кассовых операций…» от 11.03.2014 № 3210-У (далее — указание № 3210-у).

Осуществление расчетной операции наличными деньгами ограничено суммой, установленной п. 6 указания № 3073-у: 100 000 руб. или эквивалент этой суммы в другой валюте по одному договору. При этом в законе отсутствует запрет на проведение между одними и теми же лицами нескольких расчетов по разным договорам суммарно в большем размере, при условии что:

- по каждому из договоров наличные расчеты не превышают 100 000 руб.;

- каждый из договоров имеет самостоятельный предмет, т. е. как минимум позволяет определить наименование и количество товара в соответствии с п. 3 ст. 455 ГК РФ.

Например, по одному из дел сложилась ситуация, когда между одними и теми же лицами в течение одного дня проводились расчеты по разным договорам, в общей сумме превысившие установленный лимит. Суд отменил постановление о привлечении организации к ответственности (см. постановление 20-го ААС от 20.01.2016 № 20АП-7487/15).

По ст. 15.1 КоАП РФ возможно привлечение к ответственности и за другие нарушения при работе с наличностью.

Неоприходование денежных средств

К числу часто встречающихся на практике нарушений относится неоприходование денег в кассу — нарушение п. 4.6 указания № 3210-У.

Одним из доказательств этого нарушения может быть акт контрольной закупки, оформляемый налоговыми органами при проверке применения ККТ. В такой ситуации неоприходование может выразиться в том, что при выдаче кассового чека покупателю отсутствуют соответствующие сведения об операции в документах организации (см. постановление 9-го ААС от 22.10.2015 № 09АП-41654/15). Аргумент о том, что закупочный акт относится к числу оперативно-розыскных мероприятий, отклоняется арбитражными судами на основании п. 19 постановления Пленума ВС РФ «О некоторых вопросах…» от 24.10.2006 № 18, в котором говорится о допустимости акта закупки в качестве доказательства.

В постановлении ВС РФ от 17.02.2015 № 301-АД14-6145 по делу № А29-1732/2014 указано, что неотражение в кассовой книге полученной денежной выручки в тот же день само по себе свидетельствует о неоприходовании в кассу денежной наличности.

Отсутствие кассовой книги также образует состав неоприходования денежных средств (постановление 11-го ААС от 24.03.2016 № 11АП-400/16). Наиболее часто это нарушение фиксируется в обособленных подразделениях, которые также обязаны вести кассовые книги, несмотря на отсутствие прямой нормы, указывающей на это (см. также постановление 14-го ААС от 18.01.2016 № 14АП-9902/15).

Нарушение порядка хранения свободных средств и превышение кассового лимита

Расходование денежных средств, поступивших в кассу, на цели, не указанные в п. 2 указания № 3073, вместо их сдачи на расчетный счет, является нарушением порядка хранения, поскольку вместо оставления денег в кассе они потрачены на непредусмотренные цели (постановление 3-го ААС от 22.03.2016 № 03АП-736/16).

Накопление наличности в кассе сверх лимита имеет место в том случае, когда денежные средства в размере, превышающем установленный в организации лимит остатка по кассе (п. 2 указания № 3210-У), не сданы на расчетный счет по завершении рабочего дня.

При отсутствии установления лимита в числовом выражении он считается нулевым. Соответственно, вся наличность должна храниться на расчетном счете, в противном случае имеет место нарушение лимита (постановление 1-го ААС от 11.12.2015 № 01АП-7731/15).

Обжалование постановления о наложении штрафа

Полномочия по составлению протоколов и вынесению постановлений о привлечении к ответственности по ст. 15.1 КоАП РФ возложены на налоговые органы (ст. 23.5 КоАП РФ).

Постановления могут быть обжалованы в административном и судебном порядке. В арбитражном суде подобные дела рассматриваются в порядке упрощенного производства, поскольку максимальный размер штрафа по ним составляет 50 000 руб. для организаций (ИП отвечают наравне с должностными лицами, ст. 2.4 КоАП РФ). В связи с этим в заявлении должна быть представлена максимальная аргументация без расчета на проведение очных судебных заседаний.

Обжалование решений по существу ограничивается апелляционной инстанцией, поскольку в соответствии с ч. 5.1 ст. 211 АПК РФ при назначении штрафа в размере менее 100 000 руб. пересмотр в кассационной инстанции возможен только по основаниям, предусмотренным ч. 4 ст. 288 АПК РФ (по мотиву наличия процессуальных нарушений). Пересмотр по существу не производится. Об этом сказано, например, в постановлении АС ВСО от 15.02.2016 № Ф02-467/16 по делу № А78-11041/2015.

Итак, КоАП РФ предусмотрены санкции за ряд нарушений при работе с наличными деньгами: превышение предельного размера платежа при расчетах, нарушение порядка хранения и лимита остатка по кассе, неоприходование денежных сумм. Во всех приведенных случаях мера ответственности применяется налоговыми органами. При обжаловании постановлений необходимо учитывать особенности упрощенного арбитражного судопроизводства, а также ограниченные возможности кассационного порядка по данной категории дел.